Commentaires de gestion

30 avril 2019

Avril 2019 - Déconnectés des fondamentaux ? - Commentaires

Points clés

- Jusqu'où peut aller la complaisance du marché ?

- Les marchés actions présentent actuellement des inefficiences marquées pour les gérants axés sur les fondamentaux

- L'activité des fonds Long/Short a exacerbé la dislocation déjà présente

- RAM Long/Short European Equities : forte asymétrie positive en vue

1. Jusqu'où peut aller la complaisance du marché ?

La vague d'optimisme à l'égard des actifs risqués mondiaux, résultant en partie des actions des banques centrales, qui ont poussé les intervenants de marché à anticiper une reprise de la croissance économique, a donné lieu à une dislocation importante sur les marchés d'actions. Au vu de l'ampleur du rebond, il convient de se demander si le marché est devenu trop complaisant et surtout, si les anomalies accumulées ces derniers trimestres présentent un caractère durable. Nous pouvons répondre en partie à ces questions en analysant le comportement du marché d'actions – replacé dans un contexte historique – et surtout en considérant cette analyse d'un point de vue fondamental.

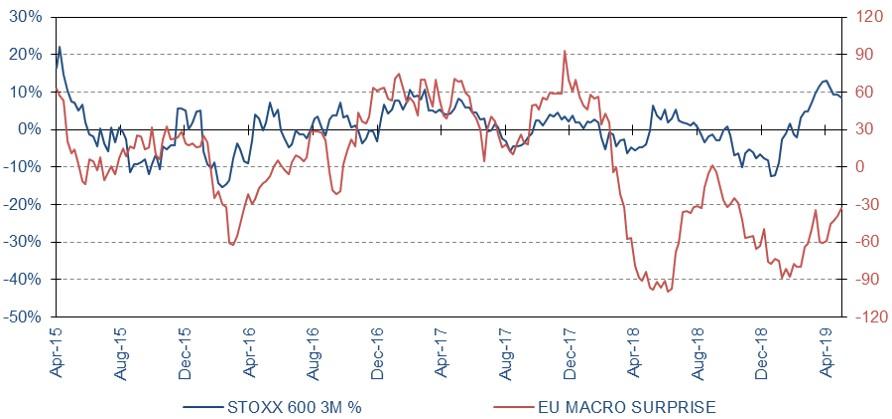

Les fondamentaux macroéconomiques ne sont pas au rendez-vous ! La comparaison entre l'indice Eurozone Citi Economic Surprise et de l'indice Stoxx 600 nous permet d'affirmer qu'un découplage majeur demeure.

Comparaison entre l'indice Eurozone Citi Economic Surprise et l'indice Stoxx 600 (3 mois, % de variation)

Source : Bloomberg, RAM Active Investments, au 30/04/2019

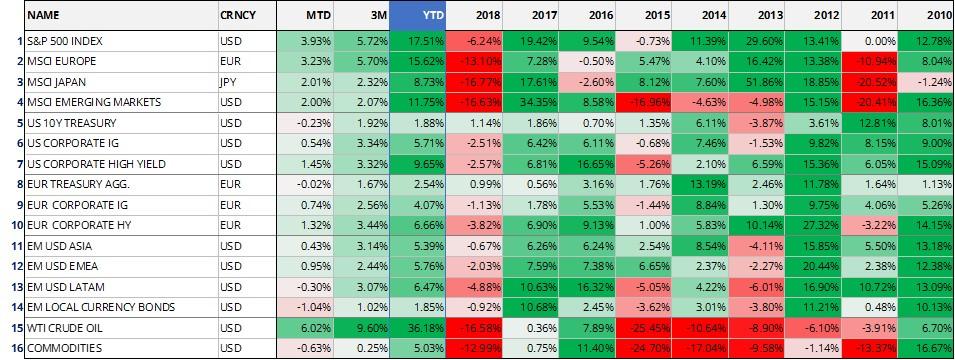

L'un des rebonds les plus soutenus des actifs risqués sur une période aussi brève

Tous les actifs risqués sont désormais confortablement installés en territoire positif en cumul annuel. Ce mouvement haussier a été l'un des plus rapides et des plus importants depuis 2009 et a permis à la plupart des indices boursiers de compenser les pertes subies au dernier trimestre 2018. Le segment du crédit à haut rendement a enregistré d'excellentes performances, à la faveur d'une amélioration des conditions de financement des sociétés à l’échelle globale, mais sans signes de rebond sensible de la croissance économique.

Performance par classe d'actifs

Source : Bloomberg, RAM Active Investments, au 30/04/2019

Nos modèles ont tendance à identifier la plupart de leurs opportunités short parmi des sociétés lourdement endettées, dont le solde de trésorerie se détériore et qui présentent une dynamique négative à plusieurs égards. Il est frappant de constater que les fondamentaux de ces sociétés n'ont pas montré d'améliorations notables ces derniers mois. Etrangement, la complaisance du marché, qui montre à quel point les prix des actifs sont décorrélés de la santé financière des entreprises, nous renvoie au début de l'année 2000 ; nombre d'entre vous connaissent la suite.

Le marché reste soutenu par les investissements passifs

S'agissant des actions, les flux vers les véhicules d'investissement passif ont été l'un des principaux moteurs de performance. Les flux nets vers les ETF en actions (sur les marchés développés et émergents) excèdent 60 milliards de dollars[1] depuis le début de l'année. Ces véhicules privilégient nettement les grandes/méga capitalisations et les titres de croissance, qui dépendent fortement de revenus étrangers. De tels investissements se traduisent par des positions sectorielles et géographiques concentrées. Ce mouvement a donné lieu à d'importantes inefficiences sur certains segments du marché largement ignorés. Ces derniers offrent désormais des opportunités majeures pour des gérants, tels que nous, axés sur les fondamentaux.

2. Inefficiences marquées sur les marchés d'actions

L'environnement régi par les fluctuations de la confiance et des flux d'investissement a totalement éclipsé tout un pan du marché. En tant que gérants systématiques, nous pensons que l'absence d'intervention humaine revêt la plus grande importance, en particulier lors de périodes similaires à la période actuelle, pour pouvoir exploiter pleinement une normalisation des anomalies sur le marché d'actions. Aucune boule de cristal ne nous permet de prédire la date exacte d'un tel processus, mais nous sommes convaincus qu'au regard du caractère extrême de la situation atteinte, cela ne devrait pas tarder.

Nous présentons ci-dessous un exemple qui s'avère extrême d'un point de vue historique. Nos stratégies bénéficieraient pleinement d'une correction de ces excès.

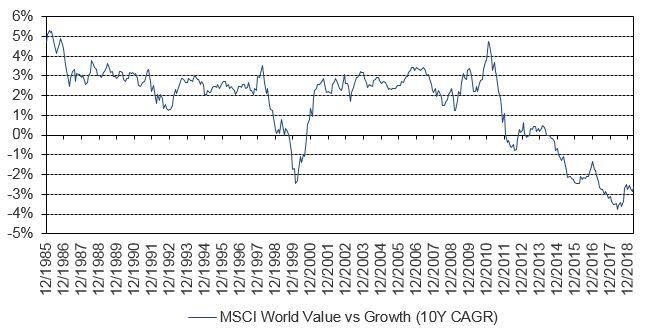

La sous-performance des titres de rendement par rapport aux titres de croissance est plus que visible

Cela fait désormais plusieurs années que le marché s'est détourné des titres de rendement (value). Afin d'illustrer l'ampleur de ce phénomène, nous avons représenté par un graphique l'écart de rendement annualisé à 10 ans entre les valeurs de rendement et de croissance à l’échelle globale. Une étude plus approfondie des titres de croissance nous permet de remarquer que les projections de croissance de certaines entreprises ont atteint des niveaux irréalistes, sans rapport avec la trajectoire historique ou les indicateurs macroéconomiques. Si nous considérons un modèle DCF (flux de trésorerie actualisés) et ajustons légèrement le taux d'actualisation, il apparaît que le cours des actions de plusieurs sociétés de croissance pourrait subir des effets dévastateurs.

Rendement annualisé sur une fenêtre de 10 ans : écart indice MSCI World Value - indice MSCI World Growth

Source : Bloomberg, RAM Active Investments, 30/04/2019

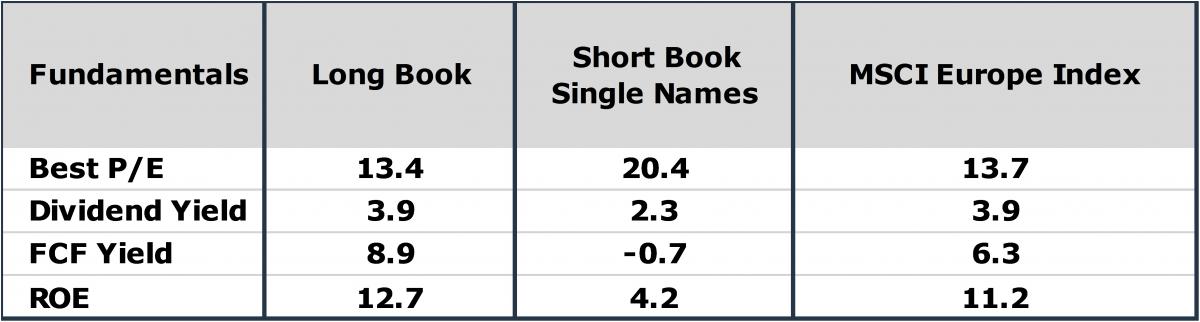

Divergence marquée entre les fondamentaux des portefeuilles long et short

Le tableau ci-dessous met en exergue les divergences entre les fondamentaux des portefeuilles long et short de notre stratégie RAM Long/Short European Equities. Il est frappant de constater le niveau extrême des écarts sur les différentes mesures des deux portefeuilles, sans précédent depuis que nous gérons cette stratégie. D'un point de vue historique, nos stratégies ont enregistré de fortes performances positives dans le sillage de ce type de configuration de marché, et nous pensons que la situation actuelle n’est pas différente.

RAM Long/Short European Equities : fondamentaux des portefeuilles long et short

Source : RAM Active Investments, au 30/04/2019

3. Les flux ont exacerbé les inefficiences déjà importantes

Les fonds Equity Market Neutral ont affronté une période délicate. D'une manière générale, la confiance exprimée à l'égard de l'évolution du marché depuis le début de l'année reste limitée, et des sorties de capitaux ont incité ces fonds à réduire leurs positions long et short, qui tendent à présenter des biais fondamentaux similaires. Une fois encore, de telles circonstances ne nous sont pas étrangères, car elles ont tendance à se produire lors des phases de changement de régime, les trimestres qui suivent étant très favorables à nos stratégies.

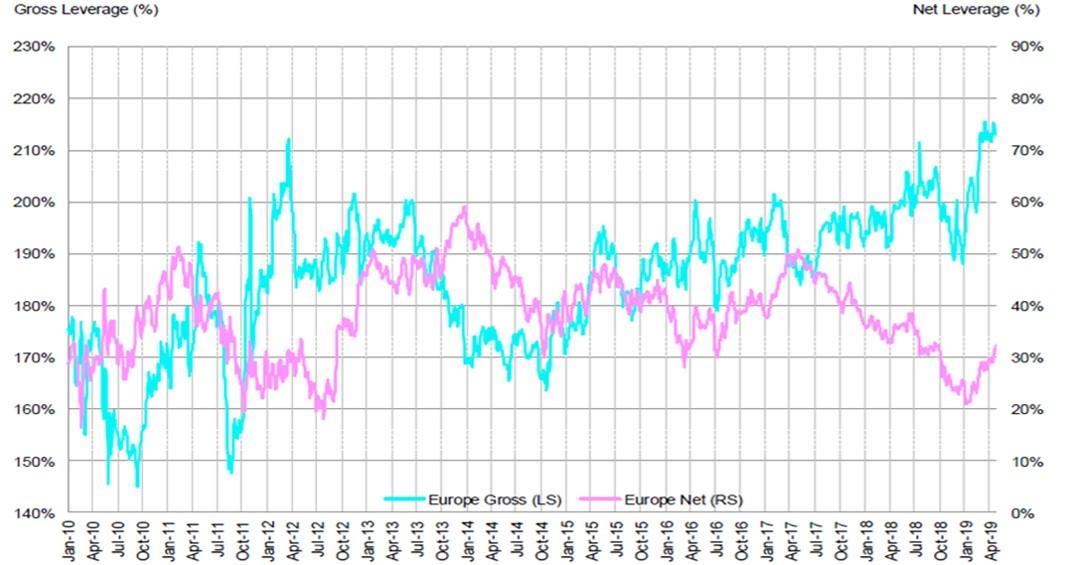

Le rebond ne convainc pas les fonds Long/Short européens

En Europe, les niveaux de levier financier bruts et nets moyens des fonds Long/Short ont été fortement abaissés durant le quatrième trimestre 2018. Le « processus de désendettement » a négativement impacté notre performance au cours de cette période. Par la suite, au premier trimestre 2019, l'exposition brute a fortement rebondi, notamment en raison des fonds présentant une exposition nette élevée, mais l'exposition nette moyenne n’a pas suivi ce mouvement. Cette situation se traduit par un regain d'opportunités long/short pour la communauté des fonds d'investissement, mais pas nécessairement par une pleine confiance à l'égard de l'ampleur du rebond.

Niveaux de levier financier bruts et nets moyens des fonds Long/Short européens

Source : Morgan Stanley, au 26/04/2019

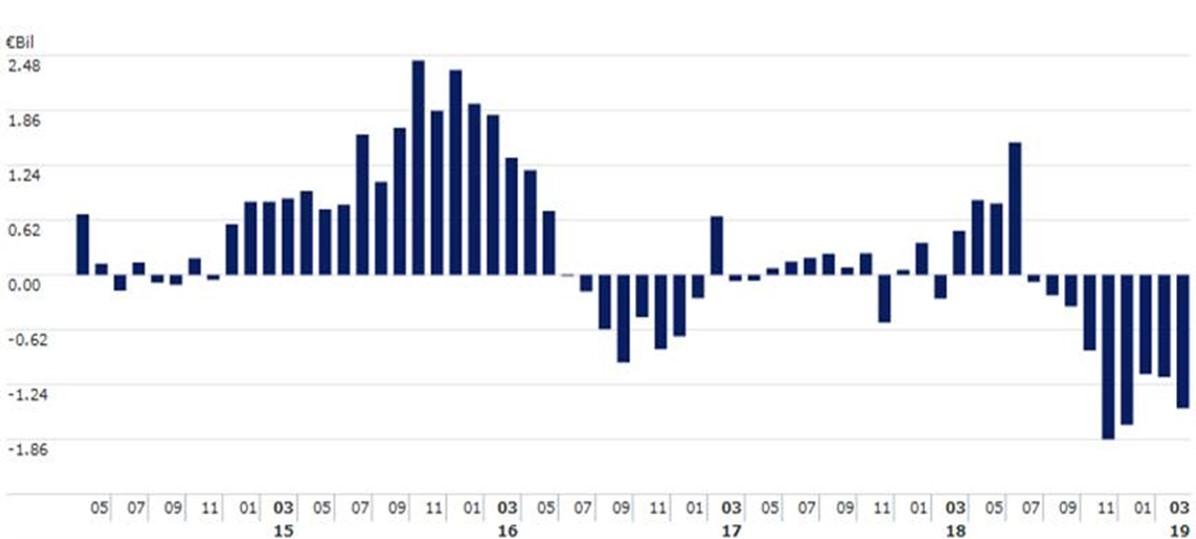

Les sorties de capitaux des fonds Equity Long/Short ont pénalisé nos portefeuilles

Les fonds Equity Long/Short du monde entier ont subi une décollecte depuis le début de l'année. En analysant ces chiffres négatifs de plus près, il apparaît que certains fonds Equity Market Neutral pâtissent de rachats importants. Par exemple, un véhicule neutre au marché affichant un levier financier de 300% aurait besoin de liquider quatre fois le montant des rachats, exacerbant ainsi la tendance observée, avec un rachat des positions short et une réduction du portefeuille long.

En supposant que ces gérants d'actifs suivent des biais similaires aux nôtres (p. ex. un biais long sur les sociétés de qualité, générant des flux de trésorerie importants et short sur les titres fortement endettés présentant des tendances bénéficiaires négatives), alors cela n'a pu qu'amplifier l'importante dislocation déjà observée sur le marché. Nos stratégies ont toujours enregistré des performances nettes très positives dans le sillage de telles périodes.

Flux nets par mois vers les fonds Alternative Equity Market Neutral

Source : Morningstar – Catégorie Alternative Equity Market Neutral, au 29/03/2019

4. Asymétrie positive pour nos stratégies

Résilience dans les conditions difficiles

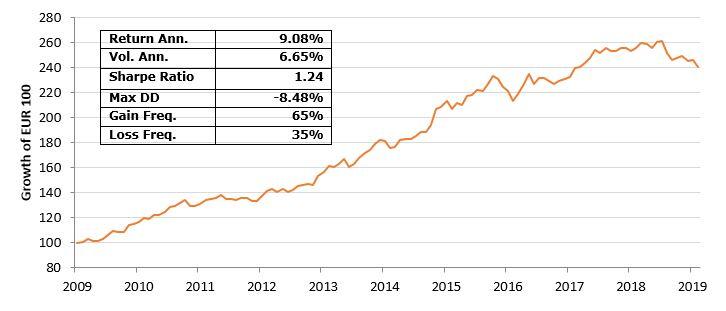

En plus des inefficiences importantes découlant de l'activité récente du marché actions qui pourront être exploitées par nos stratégies, il convient de souligner que RAM Long/Short European Equities parviendrait à préserver/accroître son capital dans la plupart des périodes de stress de marché (analyse considérant les événements historiques).

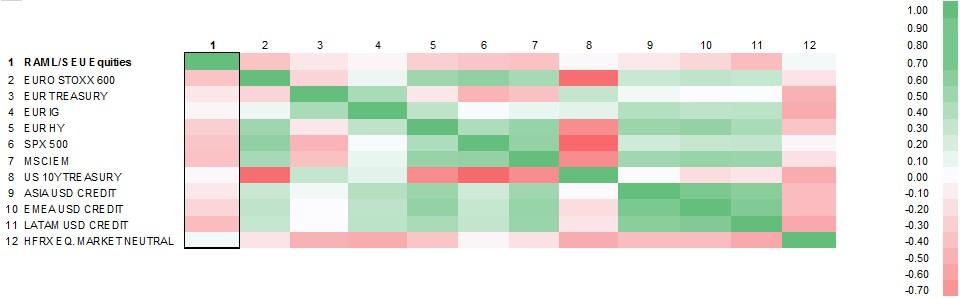

Un véritable outil de diversification de portefeuille

RAM Long/Short European Equities s'accompagne d'une corrélation faible à négative aux classes d'actifs traditionnels, ce qui en fait un véritable outil de diversification de portefeuille sur le long terme. En outre, avec le temps, la relation linéaire entre le Fonds et divers indices se révèle très dynamique (sur la base d'une corrélation sur 12 mois glissants).

RAM Long/Short European Equities et indices – corrélation des performances mensuelles (04/2009-04/2019)

Source : Bloomberg, RAM Active Investments, au 30/04/2019

Conclusion

La dislocation créée par la complaisance actuelle affichée par le marché est typique des changements de régime sur les marchés financiers. Plusieurs indicateurs suggèrent un renversement de situation, et, surtout, un retour prochain des fondamentaux au premier plan. Nos stratégies ont enregistré des performances nettes positives lors de la phase de normalisation qui a suivi ces périodes. Nous sommes convaincus qu'un retour de la performance du Fonds vers sa tendance moyen à long terme se profile, compte tenu des conditions extrêmes actuellement en vigueur sur le marché.

RAM Long/Short European Equities – historique de performance mensuel

(hors commissions de gestion et de performance, 04/2009-04/2019)

Source : RAM Active Investments, sur la base de données mensuelles, au 30/04/2019

Remarque : La stratégie RAM Long/Short European Equities montre la performance hors commissions des fonds RAM L/S European Equities Fund et RAM Absolute Return Fund avant décembre 2011. Avant sa conversion en OPCVM, le RAM Absolute Return Fund appliquait exactement la même stratégie d'investissement au sein d'un véhicule d'investissement des Iles Caïmans. Les performances passées ne préjugent pas des résultats futurs.

Accédez directement aux derniers commentaires de gestion par fonds:

Legal Disclaimer

Ce document a été conçu à titre purement informatif. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des produits d’investissement qui s’y trouvent mentionnés et ne saurait être considéré comme un service de conseil en investissement. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait interdite, et ne s’adresse pas à une personne ou entité à laquelle il serait illégal d’adresser un tel document. En particulier, les produits mentionnés ne sont pas offerts à la vente aux Etats-Unis ou dans les territoires et possessions de ce pays, ni à aucune personne américaine (citoyens ou résidents des Etats-Unis d’Amérique). Les opinions exprimées ne prennent pas en compte la situation, les objectifs ou les besoins spécifiques de chaque client. Il appartient à chaque client de se forger sa propre opinion à l’égard de tout titre ou instrument financier mentionné dans ce document. Avant d’effectuer une quelconque transaction, il est conseillé au client de vérifier si elle est adaptée à sa situation personnelle et d’analyser les risques spécifiques encourus, notamment sur le plan financier, juridique et fiscal, en recourant le cas échéant à des conseillers professionnels. Les informations et analyses contenues dans le présent document sont basées sur des sources considérées comme fiables. Toutefois, RAM AI Group ne garantit ni l’actualité, ni l’exactitude, ni l’exhaustivité desdites informations et analyses, et n’assume aucune responsabilité quant aux pertes ou dommages susceptibles de résulter de leur utilisation. Toutes les informations et appréciations sont susceptibles d’être modifiées sans préavis. Les investisseurs sont invités à fonder leurs décisions d’investissement sous la forme de souscriptions en parts aux rapports et aux prospectus les plus récents. Ils contiennent des informations supplémentaires sur les produits concernés. La valeur des parts et les revenus qui en proviennent peuvent s’apprécier ou se déprécier et ils ne sont garantis en aucun cas. Les produits financiers mentionnés dans ce document peuvent voir leur cours fluctuer et subir des baisses soudaines et importantes allant jusqu’à égaler la totalité des sommes investies. Sur demande, RAM AI Group se tient à la disposition des clients pour leur fournir des informations plus détaillées sur les risques associés à des placements spécifiques. Les variations de taux de change peuvent également provoquer des hausses ou des baisses de la valeur de l’investissement. Les performances antérieures, qu’elles soient réelles ou simulées, n’indiquent pas nécessairement les performances à venir. Le prospectus, le Document clé pour l’investisseur), les statuts et les rapports financiers sont disponibles gratuitement au siège social de la SICAV et de la société de gestion, auprès du représentant et distributeur en Suisse, RAM Active Investments S.A., Genève, et auprès du représentant des fonds dans le pays dans lequel les fonds sont enregistrés. Le présent document commerciale n’a pas été approuvé par aucune autorité financière, il est confidentiel et toute reproduction ou distribution totale ou partiale dudit document est interdite., Emis en Suisse par RAM Active Investments S.A. Société agréée et réglementée en Suisse par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Émis dans l’Union Européenne et l’EEE par RAM Active Investments (Europe) S.A., 51 av. John F. Kennedy L-1855 Luxembourg, Grand-Duché de Luxembourg. La référence à RAM AI Group comprend les deux entités, Active Investments S.A. and RAM Active Investments (Europe) S.A.