Au

RAM (Lux) Systematic

European Equities - Art. 8

Informations sur les fonds

Tot. Asset (Eur MN)

Nombre de positions

Date de Lancement

INDICATEUR DE RISQUE RÉSUMÉ

- Caractéristiques du Compartiment

- Performance

- Modalités de souscription et de rachat

- Glossaire

-

Société de gestionMediobanca Management Company SA

-

DépositaireBanque du Luxembourg SA, Luxembourg

-

Administration CentraleEuropean Fund Administration S.A, Luxembourg

-

AuditeurErnst & Young S.A., Luxembourg

-

Autorité de régulationCSSF, Luxembourg

-

Structure légaleSICAV (UCITS V)

-

DeviseEUR

-

LiquiditéQuotidienne

-

Durée du compartimentIndéterminée (COMPARTIMENT Ouvert)

- Performance au

Source: RAM Active Investments

This graph only displays information over full calendar years of realized track record for the selected share class. La commission initiale peut avoir un impact important sur la performance de votre investissement. The initial fee may have a substantial impact on the performance of your investment.

La commission initiale peut avoir un impact important sur la performance de votre investissement. Les rendements à un an ou moins sont cumulés et les rendements à plus d'un an sont actuariels. Les performances affichées incluent les dividendes réinvestis.

La commission initiale peut avoir un impact important sur la performance de votre investissement. Les rendements à un an ou moins sont cumulés et les rendements à plus d'un an sont actuariels. Les performances affichées incluent les dividendes réinvestis.

Modalités de souscription et de rachat

Nous vous suggérons de contacter votre conseiller financier habituel, qui peut vous aider à:

-

1Évaluer votre profil d'investisseur

-

2Tenir compte de votre situation patrimoniale actuelle

-

3Adapter vos objectifs d'investissement à votre situation personelle

-

4Planifier la meilleure façon de procedér pour atteindre vos objectifs

Pour investir dans ce compartiment auprès de votre banque, votre conseiller financier ou tout autre intermédiaire, nous vous conseillons de lire les documents légaux du compartiment et d'identifier au préalable les codes ISIN des compartiments /classes d’actions qui vous intéressent afin de les communiquer directement à votre conseiller financier. Vous retrouverez ces codes sur les fiches (et autres documents légaux) des compartiments ainsi que sur ce site web.

Glossaire

-

Alpha

L’Alpha représente la différence entre la performance du fonds et celle théoriquement obtenue par sa seule exposition au marché, donnée par son Bêta. L’alpha est utilisé pour mesurer la valeur ajoutée d’un gérant. Un alpha positif indique que le fonds a généré plus de performance que celle liée à son Bêta. L’alpha est également connu sous le nom de rendement résiduel.

-

Bêta

Le Bêta est défini comme la sensibilité du fonds aux mouvements de marché et est utilisé pour évaluer le risque systématique. Le bêta est une mesure de la relation linéaire au cours du temps, la pente, entre les performances du fonds et celles du benchmark. Le bêta est calculé par régression des rendements du fonds au-dessus du taux sans risque sur ceux du benchmark. Un bêta supérieur à 1 indique que le fonds a tendance à amplifier les fluctuations de marché alors qu’il les amortit si le bêta est inférieur à 1, suggérant un comportement plus défensif.

-

Perte Maximale

Le Perte Maximale est une mesure de risque extrême à la baisse, correspondant à la performance d’un fonds calculée aux pires moments, entre ses valorisations la plus haute et la plus basse, indépendamment de son comportement entre les deux points. Cette mesure représente la perte maximale potentielle qu’un investisseur aurait pu subir sur toute la période étudiée.

-

Sharpe

Le Sharpe Ratio est une mesure de performance ajustée au risque, calculée comme la surperformance du fonds par rapport au taux sans risque, divisée par l’écart type de ce rendement. Plus le ratio est élevé, meilleur est le fonds, puisqu’il a généré une performance marginale supérieure par unité de risque, représenté par la volatilité. Un ratio de Sharpe négatif indique seulement que le fonds n’a pas surperformé un investissement sans risque.

-

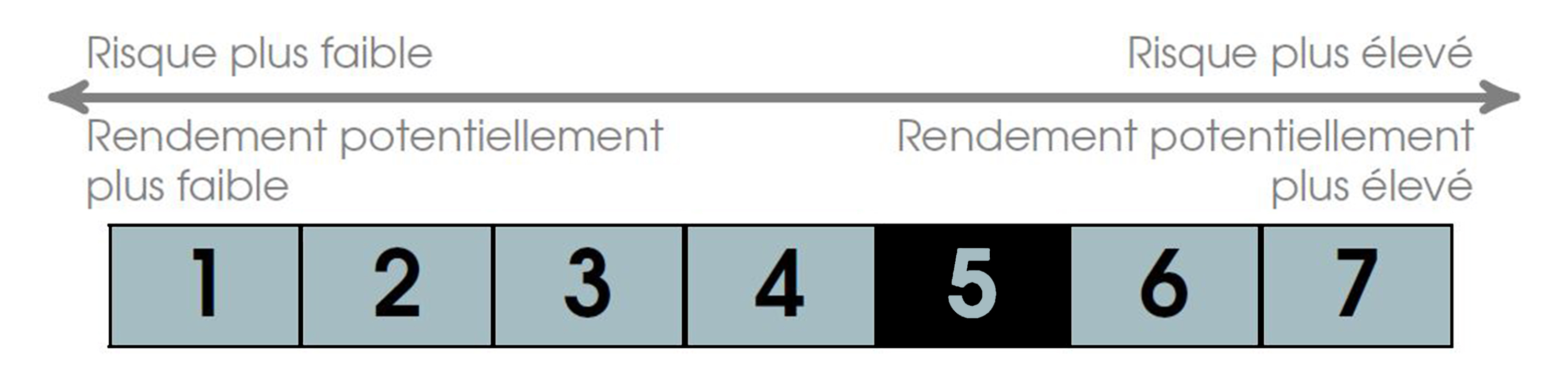

SRRI

Le SRRI correspond au profil de risque et de rendement présent dans le Document d'Information Clé pour l'Investisseur (DICI). La catégorie la plus faible ne signifie pas un investissement «sans risque». Il n'est pas garanti et pourra évoluer dans le temps.

-

Volatilité

Amplitude de variation du prix/de la cotation d’un titre, d’un compartiment, d’un marché ou d’un indice qui permet de mesurer l’importance du risque sur une période donnée. Elle est déterminée par l’écart type qui s'obtient en calculant la racine carré de la variance. La variance étant calculée en faisant la moyenne des écarts à la moyenne, le tout au carré. Plus la volatilité est élevée, plus le risque est important.

-

Swing Pricing

Désigne un processus d'ajustement de la valeur nette d’inventaire (VNI) d'un fonds pour répercuter efficacement les coûts de transaction et d'impact sur le marché découlant de l'activité nette du flux de capital (flux entrant ou sortant du fonds) des investisseurs associés à cette activité pendant la durée de vie d'un fonds, à l'exclusion de la période de mise en liquidation ou liquidation du fonds.

-

High-Water Mark

Le “High Water Mark” est la Valeur Nette d’Inventaire la plus élevée constatée sur une période donnée et pour laquelle une commission de performance a été payée.

L’application d’un « High Water Mark » implique qu’en cas de sur-performance négative, aucune commission de performance n’est due envers le gestionnaire. De même, l’application du « High Water Mark » évite la reconduction de l’application de la (même) commission de performance lors d’une nouvelle hausse (récupération) de performance (ce qui peut arriver dans des situations de revirements de marché par exemple).

Objectifs et Politique d'investissement

Sélection de valeurs ayant des perspectives de performance attrayantes et permettant au compartiment d'offrir un rendement élevé sur le long terme. Le compartiment investit au minimum 75% dans des actions de sociétés d'un Etat membre de l'Union Européenne, de Norvège et d'Islande. Dans le cadre des 25% restants de ses actifs nets, le compartiment pourra également investir dans des actions de sociétés de territoires autres que ceux visés ci-dessus. Le compartiment pourra investir jusqu'à 10% de ses actifs nets en parts d'OPCVM ou d'autres OPC. En outre, le compartiment pourra détenir des liquidités à titre accessoire et temporaire et pourra également, dans les limites légales, recourir à des produits dérivés à titre de couverture ou d'optimisation de l'exposition du portefeuille. Le portefeuille est géré d’une manière systématique sans utiliser une valeur de référence (benchmark).

Information sur la durabilité

La méthodologie ESG est basée sur un processus d'investissement systématique qui cherche à performer à travers différents cycles de marché. La requête d’informations se fait à partir d'un certain nombre de sources de données en vue de pouvoir construire un large éventail de facteurs fondamentaux et techniques, qui constituent les éléments de base des stratégies. La disponibilité croissante de données ESG au travers des sources de données permet :

● de mieux extraire et mesurer des caractéristiques ESG claires ;

● d’apporter de l'information à valeur ajoutée en complément des sources traditionnelles ;

● d’améliorer la prévision du rendement, de la volatilité et du volume des actions.

Le Gestionnaire recherche la combinaison optimale entre données ESG et données fondamentales. En effet, les données ESG complètent les données financières fondamentales pour générer de la performance durable. L'infrastructure et le processus d’investissement systématique du Gestionnaire est capable de trouver des inefficacités apportant une performance durable sur le cycle du marché en fixant des objectifs clairs en matière de critères ESG.

Le Gestionnaire suit un processus de recherche avancé pour éviter les biais non désirés et applique une approche multifournisseur de données pour identifier les sources d’information fiables et atténuer les biais méthodologiques.

RAM exclura une entreprise lorsqu'il existe un risque important que cette dernière contribue à ou soit à l'origine de problèmes ESG majeurs que RAM a identifiés comme non durables, en contradiction avec les valeurs fondamentales de RAM ou en infraction avec les lois, normes et conventions internationales.

Décision d'exclusion : la liste d'exclusion se fonde à la fois sur des données provenant de fournisseurs externes et sur la propre analyse interne des entreprises menée par RAM. Certaines entreprises font l'objet d'une exclusion sur la base de plusieurs critères et problèmes identifiés. Dans certains cas, il est possible que des critères ad hoc soient pris en compte. Après évaluation, si les entreprises exclues démontrent des améliorations dans leurs politiques et leurs opérations commerciales, elles peuvent être réintégrées dans l'univers d'investissement de RAM.

Liste d'exclusion de base non exhaustive

· Violation du Pacte mondial des Nations unies

· personnes en situation de guerre ou de conflit

· Armes controversées, chimiques ou biologiques

· Armes à fragments non détectables

· Armes à sous-munitions

· Mines antipersonnel

· Implication dans les armes nucléaires

· Uranium appauvri

· Violations graves ou systématiques des droits de l'homme

· Violations graves et systématiques des droits de l’homme telles que le meurtre, la torture, la privation de liberté, le travail forcé et les pires formes de travail des enfants

· violations graves des droits des personnes en situation de guerre ou de conflit

· Dommages environnementaux graves

· actes ou omissions qui, au niveau de l'entreprise dans son ensemble, entraînent des émissions inacceptables de gaz à effet de serre

· Soupçon de fraude comptable, de corruption, d'absence de protection des actionnaires minoritaires

· Exposition à des sanctions, comme la liste de l'OFAC

· Autres violations particulièrement graves des normes éthiques fondamentales

Exclusion fondée sur la valeur et exclusions ESG

Les exclusions sont appliquées sur la base des critères ci-dessous en cas de dépassement du seuil déterminé par RAM Active Investments SA. Ce seuil est plus bas dans le cas de stratégies promouvant les caractéristiques ESG et/ou poursuivant un objectif ESG. Le seuil se réfère généralement au chiffre d'affaires généré par la Société dans ce domaine d'activité.

· Charbon

· Sables bitumineux

· Systèmes et services de soutien pour les armes conventionnelles et les armes à feu

· Charbon thermique

· Armes conventionnelles et à feu (production)

· Jeux d'argent

· Tabac (production)

· Détaillants, fournisseurs et distributeurs de tabac

· Pesticides

· Huile de palme non durable

· Expérimentation animale

· OGM

· Cannabis à usage récréatif

RAM tient compte des critères macroéconomiques suivants :

E

S

G

Critères macroéconomiques pris en compte

· Emissions

· Biodiversité

· Questions sociales et salariales

· Corruption et lutte contre la corruption

L'évaluation des critères macroéconomiques ci-dessus est effectuée au moyen de différents indicateurs qui sont constamment révisés et susceptibles d'évoluer en tant que de besoin. La matrice ci-dessous couvre les indicateurs qui sont actuellement considérés [au 10 mars 2021] :

E

S

G

Indicateurs

· Objectif de réduction des émissions de carbone

· Emissions de carbone de scope 1

· Emissions de carbone de scope 2

· Emissions de carbone de scope 3

· Intensité de SOx

· Intensité de NOx

· Biodiversité et utilisation des terres

· Valeur de l'entreprise, liquidités comprises

· Approvisionnement en matières premières

· Lutte contre la discrimination

· Travail des enfants

· Travail forcé

· Liberté d'association

· Santé et sécurité

· Salaire minimum

· Heures supplémentaires payées

· Poids des normes de travail dans la chaîne d'approvisionnement

· Taux d'accidents corporels total comptabilisable

· Létalité

· Politique en matière de corruption et de lutte contre la corruption

· Femmes aux postes de direction

· Nombre total de directeurs du précédent conseil d'administration

· Cumul des postes de Directeur Général et Président

L’indice MSCI Daily Net TR Europe Euro (MSDEE15N) ne tient pas compte des caractéristiques ESG appliquées à la méthodologie des investissements spécifique au compartiment.

Au travers d’un univers d'investissement qui englobe le marché des actions et qui identifie les sociétés disposant de critères et mesures ESG durables solides, les critères et mesures ESG ainsi que les données fondamentales permettent d’identifier les actions de sociétés ayant un profil durable fort, une croissance saine et des niveaux de valorisation attrayants. L'objectif est de trouver des signaux prospectifs pour sélectionner des sociétés présentant un potentiel intéressant de génération de performance, en analysant la meilleure façon dont les différents paramètres interagissent entre eux.

Le compartiment est géré activement en référence au benchmark MSCI World High Dividend Yield Net Index (M1WDHDVD Index). La composition du portefeuille du compartiment peut différer sensiblement de celle de son indice de référence.

Pour de plus amples informations sur les risques de durabilité et la méthodologie des investissements ESG du compartiment, veuillez-vous referrer au prospectus du compartiment qui se trouve ci-dessous sous la section “Documents”.

Veuillez noter que d’autres informations ESG sont disponibles dans la Politique de Durabilité de RAM sur « Informations réglementaires » ou directement ici.