Commentaires de gestion

18 mars 2019

Fevrier 2019 - Quand les excès du marché créent des opportunités pour nos stratégies... - Commentaires de gestion Systematic

1. Le récent « deleveraging » et le rallye sur des valeurs de faible qualité ne sont pas des évènements de marché inédits en fin de cycle de marché et mènent généralement à des environnements favorables pour nos stratégies Long /Short....

Les marchés actions ont connu deux phases distinctes au cours des six derniers mois qui se sont avérées difficiles pour les approches fondamentales comme les nôtres: la première partie (d’octobre à novembre) a été caractérisée par une période de forte baisse et de «deleveraging» au cours de laquelle les expositions brutes et nettes ont été rapidement et significativement réduites par un grand nombre d’investisseurs avec des conséquences négatives sur la sélection des titres. La deuxième partie (de janvier à février), a été marquée par un retournement brutal du marché très peu sélectif et de « short covering » en faveur des titres de faible qualité. Le résultat de ces phases est un accroissement de la dispersion créant des opportunités uniques pour nos stratégies.

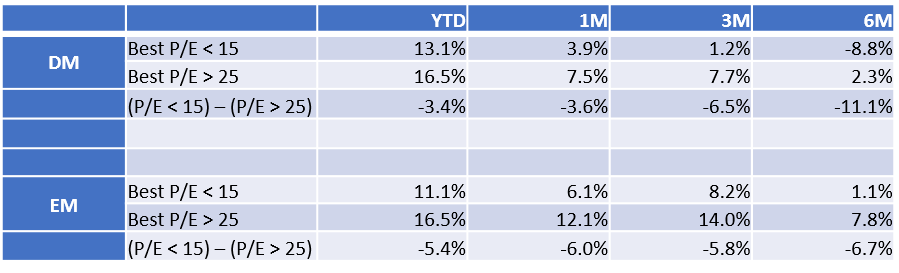

Les titres à P/E élevé surperforment les titres à faible P/E

Le tableau ci-dessous met en évidence la différence de rendement entre les titres dont le P/E est inférieur à 15x par rapport à ceux dont le P/E est supérieur à 25x. Soutenus par l'action accommodante des banques centrales, l'écart très important des rendements observé démontre que les paris «top down» et de liquidité ont clairement dominé le marché au détriment de la valeur et des fondamentaux des titres, au cours des six derniers mois.

Source: Bloomberg & RAM Active Investments.

Filtre appliqué: capitalisation boursière > 1 milliard de dollars, au 7 mars 2019

Ce type de configuration technique de marché est relativement courant après un long cycle de marché haussier comme nous en avons connu ces dernières années notamment aux Etats-Unis (9 années de hausse consécutives en 2009 et 2017). Quelle en est la conséquence? Les inefficiences que nous convoitons particulièrement sur les petites, moyennes et grandes capitalisations au travers des approches Value et Low-Risk sont actuellement très importantes. Si l’on se fie aux enseignements de l'histoire, le cycle des bénéfices et les fondamentaux des entreprises devraient maintenant prévaloir, ce qui pourrait se produire rapidement compte tenu de l'ampleur de la dispersion observée.

Nous avons été témoins dans le passé de conditions de marché semblables, et nous avons su les traverser en atteignant nos objectifs de rendement à long terme. Fait intéressant, notre recherche et notre expérience démontrent qu'après de telles périodes, nos moteurs de sélection longs et short peuvent générer un alpha significatif, nous permettant ainsi de rapidement récupérer les récentes sous-performance en prenant avantage de la dispersion élevée.

Par exemple, chaque fois que nous avons observé 6 mois de rendements cumulatifs négatifs sur le fonds RAM Long/Short European Equities, les 3 mois suivants nos rendements cumulatifs moyens ont été de +3,2%, et de +5,1% les 6 mois suivants (voir graphique ci-dessous).

Note importante: Avant mars 2009, les performances sont basées sur un back-test calculé sur un modèle hypothétique. Le rendement du back-test est calculé à l'aide des rendements des sous-stratégies calculés à partir de portefeuilles modèles simulés mensuellement sur la base de l'analyse propriétaire de RAM. La répartition définie des sous-stratégies du côté long et du short peut ne pas représenter la contribution exacte des stratégies dans le portefeuille réel. Après mars 2009, la stratégie RAM Long/Short European Equities affiche la performance réalisée nette de la commission du RAM L/S European Equities Fund Class-I à partir de décembre 2011 (1,5% de commission de gestion+20% de commission de performance) et du RAM Absolute Return Fund avant décembre 2011. Le RAM Absolute Return Fund suivait exactement la même stratégie d'investissement au sein d'un véhicule Cayman (1,75% de la commission de gestion + 20% de la commission de performance) avant sa conversion en OPCVM.

2. Lorsque les marchés ne tiennent pas compte des fondamentaux sur les petites capitalisations des actions émergentes

Au cours des trois dernières années, une très large majorité des investisseurs a favorisé, sans commune mesure depuis la crise financière asiatique de 1998 (voir graphique ci-dessous), les grandes capitalisations au détriment des petites capitalisations sur les marchés émergents. L'histoire nous apprend que cette situation représente un point d'entrée attrayant pour les investisseurs à la recherche d'une véritable approche "all-cap" pour se diversifier et capter la croissance supérieure de cette région. Compte tenu de la probabilité accrue d'un renversement de cette tendance très exagérée selon nous, nous pensons que notre stratégie qui est investie en moyenne à plus de 50% dans des petites et moyennes capitalisations est très bien positionnée pour profiter de cette opportunité.

Accédez directement aux derniers commentaires de gestion par fonds:

Legal Disclaimer

Ce document a été conçu à titre purement informatif. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des produits d’investissement qui s’y trouvent mentionnés et ne saurait être considéré comme un service de conseil en investissement. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait interdite, et ne s’adresse pas à une personne ou entité à laquelle il serait illégal d’adresser un tel document. En particulier, les produits mentionnés ne sont pas offerts à la vente aux Etats-Unis ou dans les territoires et possessions de ce pays, ni à aucune personne américaine (citoyens ou résidents des Etats-Unis d’Amérique). Les opinions exprimées ne prennent pas en compte la situation, les objectifs ou les besoins spécifiques de chaque client. Il appartient à chaque client de se forger sa propre opinion à l’égard de tout titre ou instrument financier mentionné dans ce document. Avant d’effectuer une quelconque transaction, il est conseillé au client de vérifier si elle est adaptée à sa situation personnelle et d’analyser les risques spécifiques encourus, notamment sur le plan financier, juridique et fiscal, en recourant le cas échéant à des conseillers professionnels. Les informations et analyses contenues dans le présent document sont basées sur des sources considérées comme fiables. Toutefois, RAM AI Group ne garantit ni l’actualité, ni l’exactitude, ni l’exhaustivité desdites informations et analyses, et n’assume aucune responsabilité quant aux pertes ou dommages susceptibles de résulter de leur utilisation. Toutes les informations et appréciations sont susceptibles d’être modifiées sans préavis. Les investisseurs sont invités à fonder leurs décisions d’investissement sous la forme de souscriptions en parts aux rapports et aux prospectus les plus récents. Ils contiennent des informations supplémentaires sur les produits concernés. La valeur des parts et les revenus qui en proviennent peuvent s’apprécier ou se déprécier et ils ne sont garantis en aucun cas. Les produits financiers mentionnés dans ce document peuvent voir leur cours fluctuer et subir des baisses soudaines et importantes allant jusqu’à égaler la totalité des sommes investies. Sur demande, RAM AI Group se tient à la disposition des clients pour leur fournir des informations plus détaillées sur les risques associés à des placements spécifiques. Les variations de taux de change peuvent également provoquer des hausses ou des baisses de la valeur de l’investissement. Les performances antérieures, qu’elles soient réelles ou simulées, n’indiquent pas nécessairement les performances à venir. Le prospectus, le Document clé pour l’investisseur), les statuts et les rapports financiers sont disponibles gratuitement au siège social de la SICAV et de la société de gestion, auprès du représentant et distributeur en Suisse, RAM Active Investments S.A., Genève, et auprès du représentant des fonds dans le pays dans lequel les fonds sont enregistrés. Le présent document commerciale n’a pas été approuvé par aucune autorité financière, il est confidentiel et toute reproduction ou distribution totale ou partiale dudit document est interdite. Emis en Suisse par RAM Active Investments S.A. Société agréée et réglementée en Suisse par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Emis dans l'Union européenne et l'EEE par la société de gestion agréée et réglementée, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Luxembourg, Grand-Duché de Luxembourg. La source des informations susmentionnées (sauf indication contraire) est RAM Active Investments SA et la date de référence est la date du présent document, à la fin du mois précédent.