Commenti

11 Aprile 2019

Marzo 2019 - E' giunto il momento di concentrarsi sui fondamentali del mercato, sulla diversificazione e sulle valutazioni: l'esempio dei mercati emergenti - Commenti dei Gestori Sistematici

Dopo un periodo in cui la liquidità e i fattori macro hanno dominato i mercati finanziari, è giunto il momento di concentrarsi sui fondamentali del mercato, sulla diversificazione e sulle valutazioni: l'esempio dei mercati emergenti

Negli ultimi 12 mesi, i mercati azionari sono stati principalmente trainati da temi legati alla liquidità (aumento di ETF con beta passivo, deleveraging degli hedge fund, effetti di ricopertura, ecc.), a eventi macro (interventi delle banche centrali, guerre commerciali, Brexit, ecc.) o alle "growth/mega cap". Non si tratta a nostro avviso di un periodo atipico nella storia dei mercati, e la questione che si pone adesso per gli investitori è: dove investire ora? Riteniamo che sia giunto il momento di concentrarsi sull'allocazione del rischio, sulle valutazioni e sui fondamentali delle azioni. In questo editoriale analizziamo l'attuale situazione dei mercati emergenti e le aree che offrono a nostro avviso opportunità uniche per la selezione dei titoli, in particolare nell'ambito delle small e mid cap.

Punti chiave:

- la crescita strutturale dei mercati emergenti richiede un'allocazione di portafoglio diversificata a lungo termine, giacché la Cina non costituisce l'unica area su cui concentrarsi

- Approccio all cap: un modo efficiente per beneficiare della crescita sia locale che globale e per diversificare il rischio, nonché un'ottima fonte di inefficienze da sfruttare nel lungo periodo

- Le small e mid cap emergenti offrono attualmente un potenziale che non si vedeva dalla fine degli anni '90

- Growth e Value: il trend dovrebbe mutare a favore del Value, e i gestori attivi potrebbero tornare a sovraperformare

1. La crescita strutturale dei mercati emergenti richiede un'allocazione di portafoglio diversificata a lungo termine, giacché la Cina non costituisce l'unica area su cui concentrarsi

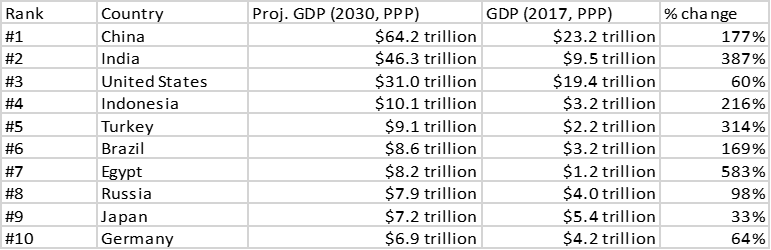

Il potenziale di crescita economica dei mercati emergenti misurato a parità di potere d'acquisto (PPP) supererà quello delle piazze sviluppate. Si prevede che nel 2030 sette delle 10 maggiori economie mondiali in termini di PIL (PPP) saranno economie emergenti. La crescita nei mercati emergenti non riguarda solo la Cina!

Fonte: Standard Chartered

In un contesto di asset allocation globale, un'esposizione alle economie con crescente un potere d'acquisto fornisce una fonte aggiuntiva di reddito e vantaggi di diversificazione. Tuttavia, è raro che le espansioni a lungo termine avvengano in modo lineare. Gli adeguamenti a breve termine della traiettoria evidenziata dalle economie in via di maturazione sono accompagnati da volatilità legata alle forze macroeconomiche e politiche globali, nonché a fattori tecnici e specifici dei rispettivi paesi. Sebbene sia difficile calcolare le tempistiche di questi eventi, gli investitori dispongono di diversi strumenti per mitigare eventuali effetti sfavorevoli. La diversificazione in termini di capitalizzazione di mercato, paese, settore e strategia (elementi essenziali di qualsiasi allocazione di portafoglio) riveste un'importanza ancora maggiore quando si tratta di investire nei mercati emergenti.

2. Approccio all cap: un modo efficiente per beneficiare della crescita sia locale che globale e per diversificare il rischio, nonché un'ottima fonte di inefficienze da sfruttare nel lungo periodo

Gli indici ampi dei mercati emergenti possono spesso presentare esposizioni indesiderate in termini di capitalizzazione di mercato (large cap), paese (Cina), settori (tecnologia, finanza, petrolio) nonché concentrazioni su singoli titoli. Inoltre, data la predilezione dei veicoli d'investimento passivi per le large/mega cap, molti di essi dipendono in misura elevata dalle tendenze della crescita globale, il che li espone a rischi sul fronte della liquidità e della capitalizzazione di mercato.

Le mid e small cap emergenti presentano le seguenti caratteristiche rispetto alle large cap:

- marcato orientamento verso la domanda interna

- minore vulnerabilità ai problemi della crescita globale (minore esposizione ai ricavi provenienti dall'estero)

- fonte a lungo termine di inefficienze (cfr. figura 1)

- diversificazione dell'allocazione settoriale e geografica e del rischio (cfr. figura 2), specialmente dopo la recente concentrazione del rischio sulle mega cap

Dati dall'inizio del composite (01.2010)

3. Le small e mid cap emergenti offrono attualmente un potenziale che non si vedeva dalla fine degli anni '90

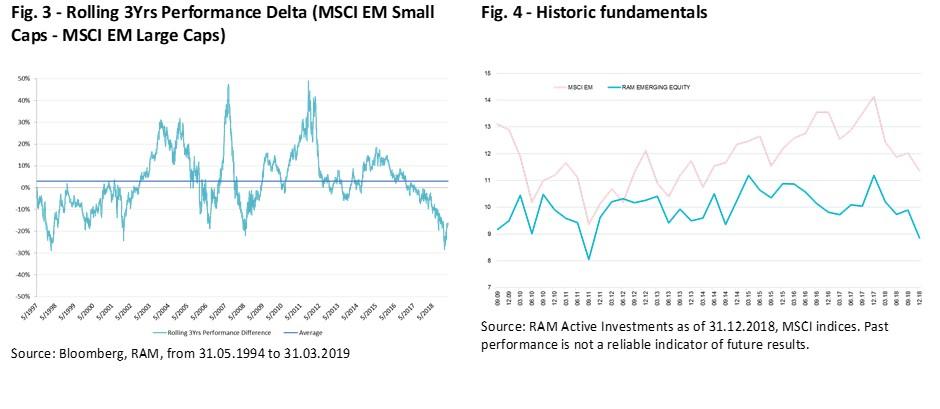

L'affollamento nelle large e mega cap continua ininterrotto, favorito dalle politiche monetarie accomodanti in tutto il mondo. Di conseguenza, le mid e small cap sono trascurate da tempo. La figura 3 riportata sotto illustra la performance cumulata su 36 mesi mobili delle small cap rispetto alle large cap emergenti. La sottoperformance delle small cap emergenti ha raggiunto livelli che non si vedevano dalla crisi finanziaria asiatica del 1998. La storia ci dice che questa situazione rappresenta un interessante punto d'ingresso per gli investitori alla ricerca di un autentico approccio all cap all'investimento nella regione.

Pertanto, da quando abbiamo lanciato la nostra strategia nel 2009, non abbiamo mai visto valutazioni così basse per le nostre posizioni di portafoglio (in base al P/E – figura 4). Crediamo fermamente che le probabilità di un'inversione di tendenza nei prossimi trimestri siano decisamente aumentate. La nostra strategia all cap è ben posizionata per beneficiare della normalizzazione di questa situazione estrema e può produrre una notevole sovraperformance in maniera diversificata.

4. Growth e Value: il trend dovrebbe mutare a favore del Value, e i gestori attivi dovrebbero tornare a sovraperformare

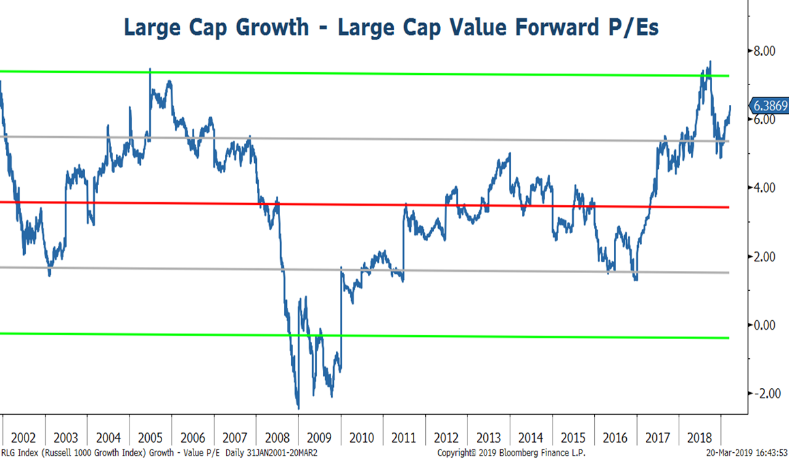

"I tassi d'interesse reali restano elevati, per cui la "valutazione" costituisce un fattore essenziale di cui tenere conto. Gli asset sopravvalutati con duration lunga, le azioni growth, restano vulnerabili (…) Il rischio idiosincratico si attesta ora a livelli superiori alla media, per cui i gestori attivi dovrebbero poter sovraperformare quelli passivi. Anche le strategie alternative dovrebbero mettere a segno performance superiori, dal momento che con la fine dell'era del QE migliora la gamma di opportunità legate all'alfa, mentre gli investimenti che puntano sul beta perdono attrattiva." Morgan Stanley

Fonte: Bloomberg, Morgan Stanley Research. Al 20 marzo 2019.

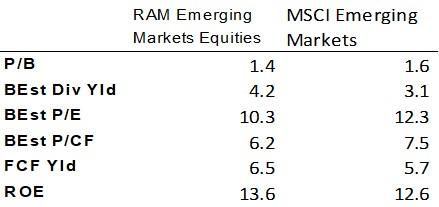

In questa fase del ciclo economico e date le attuali valutazioni relative generose per i titoli growth rispetto a quelli value, gli investitori dovrebbero prestare maggiore attenzione alle valutazioni, dopo un periodo in cui hanno svolto un ruolo poco significativo. La nostra strategia Emerging Markets è ben posizionata per trarre vantaggio da questo contesto:

Fonte: RAM Active Investments (2 aprile 2019)

Conclusioni:

La tendenza in atto sui mercati emergenti per quanto riguarda le modifiche delle politiche e le riforme strutturali continuerà a favorire l'affermarsi del ceto medio, incrementando al contempo la quota dei mercati emergenti nella crescita globale. Dal punto di vista degli investimenti, crediamo che un approccio diversificato all cap sia il modo più efficiente per beneficiare della crescita a lungo termine di questa regione, in quanto riteniamo che questo processo favorirà soprattutto le società di medie e piccole dimensioni. Tale approccio costituisce un modo efficace per affrontare la volatilità a breve termine, giacché riduce l'eventuale impatto negativo dei ricavi esteri (per lo più associati alle large e mega cap). Inoltre, l'attuale sconto delle small cap rispetto alle large cap emergenti e i livelli delle valutazioni nel nostro portafoglio tracciano un quadro interessante e convincente per la nostra strategia Emerging Markets Equity, che potrà generare ottimi rendimenti nei prossimi trimestri.

Accedi direttamente agli ultimi commenti sui singoli fondi:

Note legali

Il presente documento è stato redatto unicamente a scopo informativo. Esso non costituisce un'offerta né una sollecitazione ad acquistare o vendere i prodotti d'investimento ivi riportati e non può essere interpretato come un servizio di consulenza per gli investimenti. Il documento non è destinato alla distribuzione, pubblicazione o utilizzo in una giurisdizione nella quale tale distribuzione, pubblicazione o utilizzo siano vietati, né è indirizzato a soggetti o entità ai quali sarebbe illegale indirizzare tale documento. In particolare, i prodotti ivi riportati non sono offerti in vendita negli Stati Uniti o nei loro territori e possedimenti, né a qualsivoglia soggetto statunitense (cittadini o residenti degli Stati Uniti d'America). Le opinioni qui espresse non tengono conto delle circostanze, degli obiettivi o delle esigenze di singoli investitori. Si raccomanda agli investitori di formarsi una propria opinione in merito ai titoli o agli strumenti finanziari menzionati nel presente documento. Prima di qualsiasi operazione, gli investitori dovrebbero verificare che la transazione proposta sia adeguata alla propria situazione personale, e analizzare gli specifici rischi ad essa associati, soprattutto quelli di natura finanziaria, legale e fiscale, rivolgendosi se del caso a un consulente professionale. Le informazioni e le analisi contenute nel presente documento sono basate su fonti ritenute attendibili. Tuttavia, RAM AI Group non rilascia alcuna garanzia che tali informazioni e analisi siano aggiornate, accurate o esaustive, né si assume alcuna responsabilità per eventuali danni o perdite che potrebbero derivare dal loro uso. Tutte le informazioni e le valutazioni possono variare senza preavviso. Si raccomanda agli investitori di decidere se investire o meno nelle quote dei fondi sulla base delle ultime relazioni o dei più recenti prospetti informativi. che contengono ulteriori informazioni sui prodotti in questione. Il valore delle quote e il reddito da esse derivante possono sia aumentare che diminuire e non sono in alcun modo garantiti. Il prezzo dei prodotti finanziari menzionati nel presente documento potrebbe essere soggetto a fluttuazioni e ad ampie e brusche flessioni, ed è persino possibile che un investitore perda l'intero importo investito. RAM AI Group fornirà su richiesta agli investitori informazioni più dettagliate sui rischi associati a specifici investimenti. Le variazioni dei tassi di cambio possono altresì provocare un aumento o una diminuzione del valore di un investimento. I rendimenti passati, siano essi reali o simulati, non costituiscono necessariamente un indicatore affidabile dei risultati futuri. Il prospetto informativo, il documento contenente le informazioni chiave per gli investitori (KIID ), lo statuto e le relazioni finanziarie sono disponibili gratuitamente presso la sede centrale della SICAV, il suo rappresentante e distributore in Svizzera, RAM Active Investments S.A., Ginevra, e il rappresentante dei fondi nel paese di registrazione degli stessi. Il presente documento commerciale non è stato approvato par nessuna autorità finanziaria et ce documento è riservato e destinato all'uso esclusivo da parte del destinatario; ne sono vietate la riproduzione e la distribuzione totale o parziale. Rilasciato in Svizzera dalla RAM Active Investments S.A. è autorizzata e regolamentata in Svizzera dall’Autorità federale di vigilanza sui mercati finanziari (FINMA). Rilasciato nell'Unione Europea e nel SEE dalla Società di gestione autorizzata e regolamentata, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Lussemburgo, Granducato di Lussemburgo. La fonte delle suddette informazioni (salvo diversa indicazione) è RAM Active Investments SA e la data di riferimento è la data del presente documento, fine del mese precedente.