Au

RAM (Lux) Tactical II

Asia Bond Total Return Fund

Informations sur les fonds

Tot. Asset (Eur MN)

Nombre de positions

Date de Lancement

INDICATEUR DE RISQUE RÉSUMÉ

- Caractéristiques du Compartiment

- Performance

- Modalités de souscription et de rachat

- Glossaire

-

Société de gestionMediobanca Management Company SA

-

DépositaireBanque du Luxembourg S.A., Luxembourg

-

Administration CentraleEuropean Fund Administration S.A., Luxembourg

-

AuditeurErnst & Young S.A., Luxembourg

-

Autorité de régulationCSSF, Luxembourg

-

Structure légaleSICAV (UCITS V)

-

DeviseUSD

-

LiquiditéQuotidienne

-

Durée du compartimentIndéterminée (COMPARTIMENT Ouvert)

- Performance au

Source: RAM Active Investments

This graph only displays information over full calendar years of realized track record for the selected share class. La commission initiale peut avoir un impact important sur la performance de votre investissement. The initial fee may have a substantial impact on the performance of your investment.

La commission initiale peut avoir un impact important sur la performance de votre investissement. Les rendements à un an ou moins sont cumulés et les rendements à plus d'un an sont actuariels. Les performances affichées incluent les dividendes réinvestis.

La commission initiale peut avoir un impact important sur la performance de votre investissement. Les rendements à un an ou moins sont cumulés et les rendements à plus d'un an sont actuariels. Les performances affichées incluent les dividendes réinvestis.

Modalités de souscription et de rachat

Nous vous suggérons de contacter votre conseiller financier habituel, qui peut vous aider à:

-

1Évaluer votre profil d'investisseur

-

2Tenir compte de votre situation patrimoniale actuelle

-

3Adapter vos objectifs d'investissement à votre situation personelle

-

4Planifier la meilleure façon de procedér pour atteindre vos objectifs

Pour investir dans ce compartiment auprès de votre banque, votre conseiller financier ou tout autre intermédiaire, nous vous conseillons de lire les documents légaux du compartiment et d'identifier au préalable les codes ISIN des compartiments /classes d’actions qui vous intéressent afin de les communiquer directement à votre conseiller financier. Vous retrouverez ces codes sur les fiches (et autres documents légaux) des compartiments ainsi que sur ce site web.

Glossaire

-

Alpha

L’Alpha représente la différence entre la performance du fonds et celle théoriquement obtenue par sa seule exposition au marché, donnée par son Bêta. L’alpha est utilisé pour mesurer la valeur ajoutée d’un gérant. Un alpha positif indique que le fonds a généré plus de performance que celle liée à son Bêta. L’alpha est également connu sous le nom de rendement résiduel.

-

Bêta

Le Bêta est défini comme la sensibilité du fonds aux mouvements de marché et est utilisé pour évaluer le risque systématique. Le bêta est une mesure de la relation linéaire au cours du temps, la pente, entre les performances du fonds et celles du benchmark. Le bêta est calculé par régression des rendements du fonds au-dessus du taux sans risque sur ceux du benchmark. Un bêta supérieur à 1 indique que le fonds a tendance à amplifier les fluctuations de marché alors qu’il les amortit si le bêta est inférieur à 1, suggérant un comportement plus défensif.

-

Perte Maximale

Le Perte Maximale est une mesure de risque extrême à la baisse, correspondant à la performance d’un fonds calculée aux pires moments, entre ses valorisations la plus haute et la plus basse, indépendamment de son comportement entre les deux points. Cette mesure représente la perte maximale potentielle qu’un investisseur aurait pu subir sur toute la période étudiée.

-

Sharpe

Le Sharpe Ratio est une mesure de performance ajustée au risque, calculée comme la surperformance du fonds par rapport au taux sans risque, divisée par l’écart type de ce rendement. Plus le ratio est élevé, meilleur est le fonds, puisqu’il a généré une performance marginale supérieure par unité de risque, représenté par la volatilité. Un ratio de Sharpe négatif indique seulement que le fonds n’a pas surperformé un investissement sans risque.

-

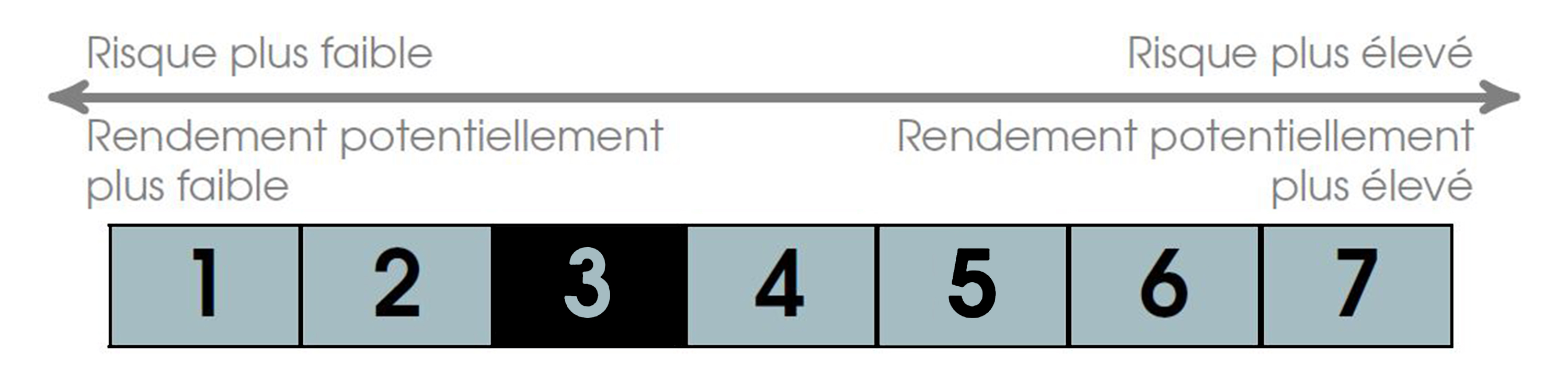

SRRI

Le SRRI correspond au profil de risque et de rendement présent dans le Document d'Information Clé pour l'Investisseur (DICI). La catégorie la plus faible ne signifie pas un investissement «sans risque». Il n'est pas garanti et pourra évoluer dans le temps.

-

Volatilité

Amplitude de variation du prix/de la cotation d’un titre, d’un compartiment, d’un marché ou d’un indice qui permet de mesurer l’importance du risque sur une période donnée. Elle est déterminée par l’écart type qui s'obtient en calculant la racine carré de la variance. La variance étant calculée en faisant la moyenne des écarts à la moyenne, le tout au carré. Plus la volatilité est élevée, plus le risque est important.

-

Swing Pricing

Désigne un processus d'ajustement de la valeur nette d’inventaire (VNI) d'un fonds pour répercuter efficacement les coûts de transaction et d'impact sur le marché découlant de l'activité nette du flux de capital (flux entrant ou sortant du fonds) des investisseurs associés à cette activité pendant la durée de vie d'un fonds, à l'exclusion de la période de mise en liquidation ou liquidation du fonds.

-

High-Water Mark

Le “High Water Mark” est la Valeur Nette d’Inventaire la plus élevée constatée sur une période donnée et pour laquelle une commission de performance a été payée.

L’application d’un « High Water Mark » implique qu’en cas de sur-performance négative, aucune commission de performance n’est due envers le gestionnaire. De même, l’application du « High Water Mark » évite la reconduction de l’application de la (même) commission de performance lors d’une nouvelle hausse (récupération) de performance (ce qui peut arriver dans des situations de revirements de marché par exemple).

Objectifs et Politique d'investissement

Génère des performances à moyen et long termes supérieures à la moyenne en investissant dans des instruments assimilés aux créances et la majorité des performances sera dérivée du rendement des investissements sous-jacents et des plus-values.Le compartiment investira essentiellement dans des obligations et autres titres de créance, principalement libellés en USD, dont les émetteurs sont domiciliés ou exercent l'essentiel de leur activité économique dans les pays d'Asie. Le compartiment peut investir dans des marchés locaux et des obligations en devises locales. Le compartiment peut investir jusqu'à un tiers dans des obligations et autres titres de créance, sans restriction aucune quant à la région, le secteur ou la notation, et dans des instruments du marché monétaire et autres instruments financiers liés à un taux d'intérêt. Le compartiment peut investir jusqu'à 10% des catégories susmentionnées indirectement via d'autres fonds de placement. Le compartiment peut utiliser des dérivés pour compenser les conséquences de développements défavorables du marché. Le portefeuille est géré d’une manière systématique sans utiliser une valeur de référence (benchmark).

Informations sur la durabilité

Le Gestionnaire considère que l'application de critères environnementaux, sociaux et de gouvernance (« ESG ») à son processus d'investissement n'est pas essentielle pour atteindre l'objectif du compartiment. Cette dernière pourrait restreindre l'univers d'investissement et exclure ainsi certains émetteurs, ce qui obligerait le Gestionnaire à ignorer les opportunités d'investissement offrant des possibilités de rendement ajustées au risque attrayantes.

A l'exception des critères d'exclusion énoncés dans la section 22 du Prospectus, le processus d'investissement n'est pas guidé par des considérations ESG et le Gestionnaire peut investir dans des sociétés/émetteurs indépendamment des impacts ESG potentiels. Par conséquent, le Gestionnaire peut ou non tenir compte des risques de durabilité et/ou des impacts négatifs des décisions d'investissement sur les facteurs de durabilité dans son processus d'investissement.