Commentaires de gestion

13 juin 2019

Mai 2019 - Mai a sonné l’heure de la diversification - Commentaires

Les marchés semblent en plein désarroi. Alors qu'ils avaient commencé sereinement l’année 2019, tirés par les discours de politique monétaire et une actualité macroéconomique moins défavorable, quelques tweets provocateurs du président Trump auront suffi à faire voler en éclats l'attitude complaisante des investisseurs et monter la volatilité en flèche.

Au niveau mondial, la performance récente des marchés d’actions a essentiellement été le fait d’une poignée de valeurs. Que l’on en juge par la concentration marquée qui résulte des afflux de capitaux considérables vers les investissements passifs ou la perception que les investisseurs ont de ces entreprises en termes de modèle de croissance, la notion de juste valeur semble avoir été mise aux oubliettes. Cependant, le mois de mai a donné un avant-goût de ce qui pourrait arriver si les titres qui ont propulsé les marchés boursiers mondiaux venaient à produire l’effet inverse.

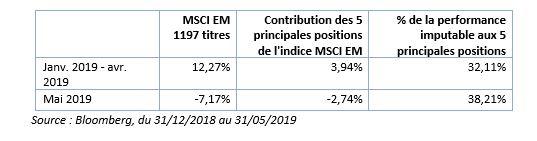

Performance comparée de l’indice MSCI EM et des 5 principaux titres de l’indice MSCI EM

Il serait tout à fait possible d’étendre notre analyse de la contribution à la performance des principaux titres de l’indice aux problématiques de concentration par secteurs et pays, ce qui donnerait lieu à des résultats relativement similaires. Dans ce contexte, au risque de nous répéter, la diversification individuelle, sectorielle et par pays est non seulement une recommandation classique, mais surtout un outil précieux de gestion des risques, surtout au regard de ce qui a été accumulé tout au long du cycle économique en cours.

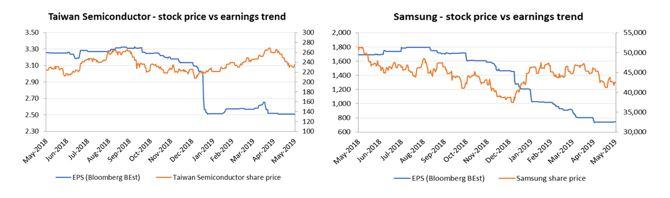

Valeurs technologiques de très grandes capitalisations : un potentiel de baisse subsiste si les fondamentaux l’emportent

En comparant les cours et les prévisions de bénéfices des sociétés technologiques/du secteur des services de communication auxquelles la performance de l’indice MSCI EM est attribuable dans une large mesure ces dernières années, on constate une divergence importante entre les deux. Les exemples ci-dessous, qui illustrent les cas de Taiwan Semiconductor et de Samsung, lesquels ne sont certainement pas des cas isolés et sont représentatifs de la situation de nombreuses valeurs technologiques de grandes ou très grandes capitalisations, soulignent la décorrélation entre le cours de l’action et les fondamentaux. L’ajustement des valorisations intervenu en mai est donc loin d’être terminé, compte tenu de l’asymétrie significative qui résulterait de l’absence d’amélioration des fondamentaux de ces sociétés à court terme.

Cours de l’action et tendance des résultats

Source : Bloomberg, RAM Active Investments, au 31/05/2019

Les valeurs de rendement ont continué d’être malmenées, mais notre stratégie de diversification a joué son rôle

En mai, les marchés boursiers mondiaux ont mis en évidence de manière flagrante la nouvelle détérioration du rapport entre valeurs de rendement (Value) et valeurs de croissance (Growth). La baisse des taux d'intérêt explique en partie l'engouement pour les sociétés à forte croissance, mais les fondamentaux offrent une perspective bien différente lorsque l’on analyse les entreprises sous l’angle du ratio PER/croissance. En Europe par exemple, l’écart de performance cumulé entre les sociétés de rendement et celles de croissance n’a cessé de croître depuis 2006 et atteint désormais un niveau significatif.

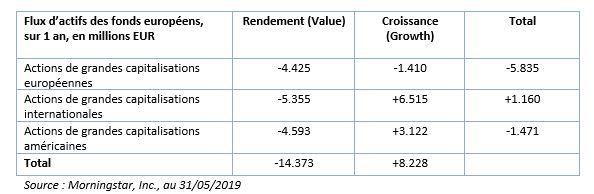

Naturellement, les performances des gérants qui privilégient les premières ont été davantage pénalisées dans ce contexte, et ce d’autant que la décollecte s’est poursuivie et a renforcé la dynamique négative des valeurs de rendement.

Flux nets en faveur des fonds européens Value par rapport aux fonds Growth sur 1 an

A ce stade, nous identifions plusieurs catalyseurs potentiels qui pourraient entraîner un retour à la moyenne. Tout d'abord, l'accélération récente des sorties de capitaux subies par les fonds Value ressemble à un mouvement de capitulation. En second lieu, une éventuelle inflexion de la thématique dominante des titres de croissance à méga-capitalisation au sein des véhicules d'investissement passif inciterait certainement les investisseurs à accorder davantage d'attention aux fondamentaux des entreprises. Enfin, le contexte économique actuel ne plaide pas en faveur d'un cycle de croissance vigoureuse. A cet égard, nous pensons que les entreprises « Value » qui présentent également une caractéristique « Quality » devraient enregistrer d’excellentes performances sur une base relative si le marché faisait à nouveau preuve de discernement entre les valeurs.

Notre profil asymétrique a porté ses fruits malgré le désintérêt pour les titres Value en Europe

En dépit de l’impopularité des stratégies Value et Quality en Europe, nos fonds se sont bien comportés. Nos stratégies axées sur la sélection et la diversification ont été les principaux moteurs de performance. L'asymétrie des fondamentaux des composantes long et short au sein de nos portefeuilles nous a permis de générer de l’alpha, malgré les inefficiences importantes liées au maintien d’une diversification suffisante, voire accrue en ce qui concerne l’arbitrage entre valeurs de rendement/croissance en Europe.

Accédez directement aux derniers commentaires de gestion par fonds:

Legal Disclaimer

Ce document a été conçu à titre purement informatif. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des produits d’investissement qui s’y trouvent mentionnés et ne saurait être considéré comme un service de conseil en investissement. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait interdite, et ne s’adresse pas à une personne ou entité à laquelle il serait illégal d’adresser un tel document. En particulier, les produits mentionnés ne sont pas offerts à la vente aux Etats-Unis ou dans les territoires et possessions de ce pays, ni à aucune personne américaine (citoyens ou résidents des Etats-Unis d’Amérique). Les opinions exprimées ne prennent pas en compte la situation, les objectifs ou les besoins spécifiques de chaque client. Il appartient à chaque client de se forger sa propre opinion à l’égard de tout titre ou instrument financier mentionné dans ce document. Avant d’effectuer une quelconque transaction, il est conseillé au client de vérifier si elle est adaptée à sa situation personnelle et d’analyser les risques spécifiques encourus, notamment sur le plan financier, juridique et fiscal, en recourant le cas échéant à des conseillers professionnels. Les informations et analyses contenues dans le présent document sont basées sur des sources considérées comme fiables. Toutefois, RAM AI Group ne garantit ni l’actualité, ni l’exactitude, ni l’exhaustivité desdites informations et analyses, et n’assume aucune responsabilité quant aux pertes ou dommages susceptibles de résulter de leur utilisation. Toutes les informations et appréciations sont susceptibles d’être modifiées sans préavis. Les investisseurs sont invités à fonder leurs décisions d’investissement sous la forme de souscriptions en parts aux rapports et aux prospectus les plus récents. Ils contiennent des informations supplémentaires sur les produits concernés. La valeur des parts et les revenus qui en proviennent peuvent s’apprécier ou se déprécier et ils ne sont garantis en aucun cas. Les produits financiers mentionnés dans ce document peuvent voir leur cours fluctuer et subir des baisses soudaines et importantes allant jusqu’à égaler la totalité des sommes investies. Sur demande, RAM AI Group se tient à la disposition des clients pour leur fournir des informations plus détaillées sur les risques associés à des placements spécifiques. Les variations de taux de change peuvent également provoquer des hausses ou des baisses de la valeur de l’investissement. Les performances antérieures, qu’elles soient réelles ou simulées, n’indiquent pas nécessairement les performances à venir. Le prospectus, le Document clé pour l’investisseur), les statuts et les rapports financiers sont disponibles gratuitement au siège social de la SICAV et de la société de gestion, auprès du représentant et distributeur en Suisse, RAM Active Investments S.A., Genève, et auprès du représentant des fonds dans le pays dans lequel les fonds sont enregistrés. Le présent document commerciale n’a pas été approuvé par aucune autorité financière, il est confidentiel et toute reproduction ou distribution totale ou partiale dudit document est interdite. Emis en Suisse par RAM Active Investments S.A. Société agréée et réglementée en Suisse par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Emis dans l'Union européenne et l'EEE par la société de gestion agréée et réglementée, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Luxembourg, Grand-Duché de Luxembourg. La source des informations susmentionnées (sauf indication contraire) est RAM Active Investments SA et la date de référence est la date du présent document, à la fin du mois précédent.