Al

RAM (Lux) Tactical II

Strata Credit Fund

Informazioni sul fondo

Patrimonio Complessivo (Eur MLN)

Numero di posizioni

Data di lancio

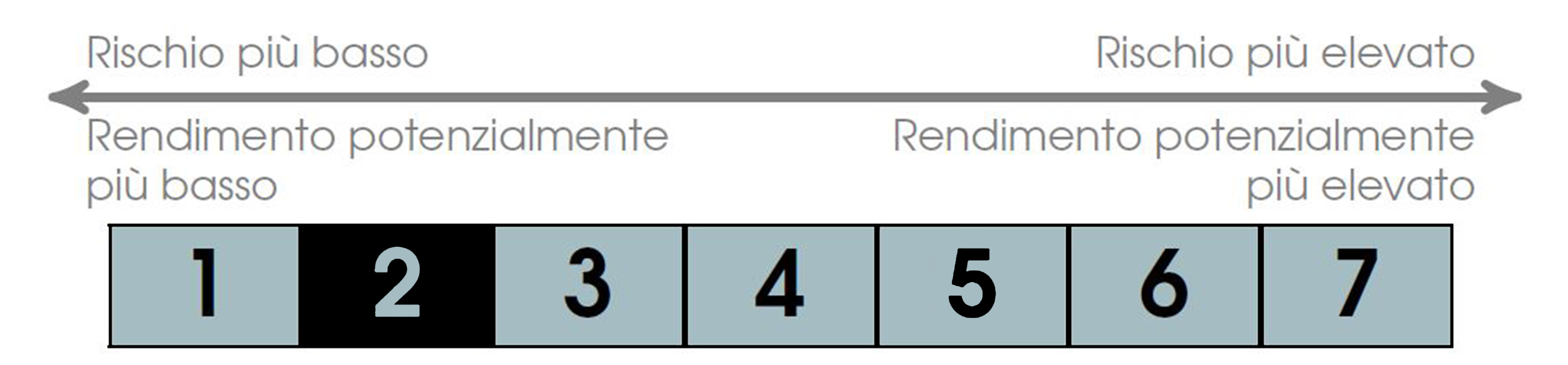

INDICATORE SINTETICO DI RISCHIO

- Caratteristiche del Comparto

- Performance

- Modalità di sottoscrizione e di rimborso

- Glossario

-

SOCIETÀ DI GESTIONEMediobanca Management Company SA

-

BANCA DEPOSITARIABanque du Luxembourg S.A., Luxembourg

-

AMMINISTRAZIONE CENTRALEEuropean Fund Administration S.A., Luxembourg

-

REVISOREErnst & Young S.A., Luxembourg

-

AUTORITÀ DI REGOLAMENTAZIONECSSF, Luxembourg

-

STRUTTURA GIURIDICASICAV (UCITS V)

-

VALUTAUSD

-

LIQUIDITÀQuotidiana

-

DURATA DEL COMPARTIMENTOIndeterminato (compartimento aperto)

- Performance al

Source: RAM Active Investments

This graph only displays information over full calendar years of realized track record for the selected share class. All fees and charges have been taken into account, with the exception of entry and exit fees. The initial fee may have a substantial impact on the performance of your investment.

Per tutte le transazioni nei comparti di "RAM Active Investments" presso la vostra banca, il vostro consulente finanziario o qualsiasi altro intermediario, vi consigliamo di leggere i documenti legali del comparto e di identificare preventivamente i codici ISIN dei comparti/delle classi di azioni che vi interessano per comunicarli direttamente al vostro consulente finanziario. I codici sono riportati nelle schede (e in altri documenti legali) dei comparti e in questo sito web.

Per tutte le transazioni nei comparti di "RAM Active Investments" presso la vostra banca, il vostro consulente finanziario o qualsiasi altro intermediario, vi consigliamo di leggere i documenti legali del comparto e di identificare preventivamente i codici ISIN dei comparti/delle classi di azioni che vi interessano per comunicarli direttamente al vostro consulente finanziario. I codici sono riportati nelle schede (e in altri documenti legali) dei comparti e in questo sito web.

Modalità di sottoscrizione e di rimborso

Vi consigliamo di contattare il vostro consulente finanziario abituale, che può aiutarvi a:

-

1Valutare il vostro profilo d'investimento

-

2Tenere conto della vostra situazione patrimoniale attuale

-

3Adeguare i vostri obiettivi d'investimento alla vostra situazione personale

-

4Pianificare il modo migliore per raggiungere i vostri obiettivi

Per tutte le transazioni nei comparti di "RAM Active Investments" presso la vostra banca, il vostro consulente finanziario o qualsiasi altro intermediario, vi consigliamo di leggere i documenti legali del comparto e di identificare preventivamente i codici ISIN dei comparti/delle classi di azioni che vi interessano per comunicarli direttamente al vostro consulente finanziario. I codici sono riportati nelle schede (e in altri documenti legali) dei comparti e in questo sito web.

Glossario

-

Alfa

L'alfa è la differenza tra la performance del fondo e la performance attesa, tenuto conto della sua sensibilità al mercato, ossia del suo beta. L'alfa è utilizzato per misurare il valore aggiunto generato da un gestore di fondi. Un alfa positivo indica che il fondo ha conseguito una performance migliore di quella che il beta, ovvero l'esposizione al rischio sistematico, avrebbe fatto prevedere. L'alfa è il valore dell'intercetta che risulta dalla regressione su un'unica variabile (indice di mercato) definita per calcolare il beta.

-

Beta

Il beta è definito come la sensibilità di un fondo ai movimenti del mercato ed è utilizzato per stimare il rischio sistematico. Il beta misura la relazione lineare nel tempo (pendenza) fra i rendimenti del fondo e quelli del benchmark. Si calcola effettuando una regressione degli extra rendimenti del fondo su quelli del benchmark, entrambi considerati rispetto al tasso privo di rischio. Un beta maggiore di 1 indica che il fondo tende ad amplificare i movimenti del mercato, mentre un beta minore di 1 indica che tende a smorzarli, suggerendo un comportamento più difensivo.

-

Drowdown massimo

La Drowdown massimo è un indicatore del rischio di ribasso che misura il periodo di maggiore perdita del fondo, indipendentemente dal fatto che il drawdown consista o meno di varie fasi consecutive di performance negativa. Rappresenta la perdita massima che un investitore avrebbe subito durante il periodo considerato.

-

Indice di Sharpe

L'indice di Sharpe è un indicatore di rischio/rendimento che misura il rapporto tra l'extra-rendimento annualizzato del fondo rispetto al tasso privo di rischio e la deviazione standard annualizzata di detto rendimento. Quanto più elevato è l'indice, tanto migliore è la performance del fondo, il quale avrà generato un rendimento marginale superiore per unità di rischio, rappresentato dalla volatilità. Un indice di Sharpe negativo indica semplicemente che un asset privo di rischio avrebbe sovraperformato il fondo.

-

SRRI

L'indicatore sintetico di rischio e rendimento (SRRI) rappresenta il profilo di rischio/rendimento come descritto nel documento contenente le informazioni chiave per l'investitore (KIID). L'appartenenza alla categoria più bassa non implica che l'investimento sia privo di rischio. L'SRRI non è garantito e può cambiare nel tempo.

-

Volatilità

Ampiezza della variazione del prezzo / della quotazione di un titolo, di un comparto, di un mercato o di un indice, che consente di misurare l'entità del rischio in un dato periodo. È determinata dalla deviazione standard, ottenuta calcolando la radice quadrata della varianza. La varianza è calcolata a sua volta come media degli scostamenti dalla media, il tutto elevato al quadrato. Più la volatilità è elevata, più il rischio è importante.

-

Swing Pricing

Indica un processo di adeguamento del valore patrimoniale netto (NAV) di un fondo volto a trasferire efficacemente i costi di transazione e di impatto sui prezzi di mercato derivanti dall'attività netta del flusso di capitali (afflusso o deflusso dal fondo) degli investitori durante la vita di un fondo, ad esclusione del periodo di messa in liquidazione o di liquidazione dello stesso.

-

High-Water Mark

L'"High Water Mark" è il valore patrimoniale netto più elevato osservato in un dato periodo e per il quale è stata addebitata una commissione di performance.

L'applicazione di un "High Water Mark" implica che, in caso di sovraperformance negativa, non è dovuta alcuna commissione di performance al gestore. Analogamente, l'applicazione di un "High Water Mark" evita che venga riaddebitata una (stessa) commissione di performance in caso di nuovo aumento (recupero) della performance (il che può accadere in caso di inversione di tendenza del mercato, ad esempio).

Obiettivi e politica d'investimento

Il comparto mira a generare rendimenti positivi da un portafoglio diversificato di posizioni creditizie nei mercati sviluppati europee generate da una combinazione di interessi capital gain.

Il comparto adotterà un approccio altamente flessibile che consentirà al gestore degli investimenti di allocare capitale in diversi settori del mercato del credito (ciascuno dei quali costituisce una "classe di asset"), ciascuno gestito da team dedicati di gestione del portafoglio e di ricerca. Le classi di asset iniziali sono i finanziari, i corporate, i titoli garantiti da attività (ABS) e le opportunità speciali. Il comparto può investire in un’ampia gamma di strumenti di credito, tra cui obbligazioni, notes, obbligazioni convertibili e/o strumenti di capitale ibridi (quali strumenti contingent convertible ("CoCo")) e strumenti di credito strutturati, tra cui europee ("CLO") e ABS (tra cui ABS legati al credito al consumo, titoli garantiti da ipoteche residenziali ("RMBS") e titoli garantiti da ipoteche commerciali ("CMBS")).

Il comparto può utilizzare strumenti derivati quali opzioni, credit default swap su singoli titoli o su indici ("CDS"), total return swap ("TRS") e forward a fini di investimento o per ottimizzare o ridurre l’esposizione in linea con il giudizio del gestore degli investimenti.

Gli strumenti di credito sopra elencati possono incorporare derivati finanziari e/o presentare un effetto leva strutturale.

Sebbene sia possibile utilizzare posizioni lunghe e corte, si prevede che il portafoglio sarà prevalentemente lungo.

Le esposizioni ai tassi di cambio e di interesse derivanti dagli strumenti di credito sopra elencati saranno coperte attraverso l’utilizzo di derivati finanziari.

Il comparto mira a essere diversificato in termini di settore, regione geografica, settore e rating. Il comparto non investirà in attività con un rating di credito pari o inferiore a CCC.

Indice di riferimento: Il portafoglio è gestito attivamente su base discrezionale senza riferimento a un indice di riferimento.