Kommentare

10 April 2020

Marz 2020 – Risikoaktiva zurückgesetzt - Chancen bei Aktien und festverzinslichen Wertpapieren – Kommentar des Fondsmanagers Systematic

Extreme Dispersion über alle Anlageklassen hinweg

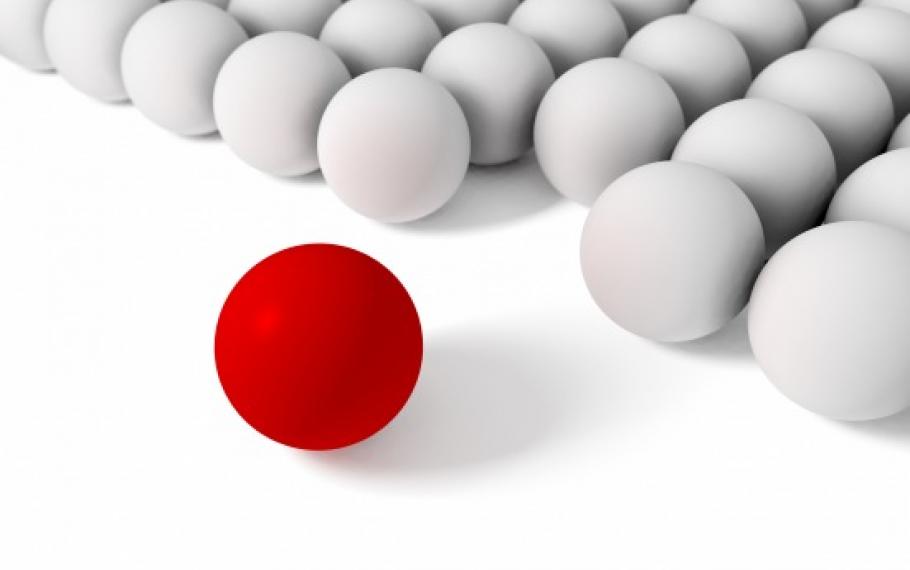

Die rasche Ausbreitung der Coronavirus-Pandemie hat dazu geführt, dass fast ein Drittel der Weltbevölkerung zu Hause bleiben muss. Darüber hinaus hat der unerwartete Ölpreisverfall Anfang März den ohnehin schon volatilen Markt noch weiter angeheizt. Dementsprechend verzeichneten globale Risikoanlagen umfangreiche Korrekturen, wobei die implizite Volatilität am Aktienmarkt den Höchstständen von 2008 entsprach.

VIX Index

Quelle: Bloomberg, RAM AI, Stand: 31.03.2020

Der rasante Anstieg der Volatilität an den Finanzmärkten hat zu einer erheblichen Streuung innerhalb und zwischen den Anlageklassen geführt. Im März kam es am Markt zu beispiellosen Verwerfungen, da sich die Anleger in erheblichem Umfang von Kreditpositionen in ihren Portfolios trennten. Zwischen dem 9. und 18. März gab es keine sichere Nische, da sogar die so genannten „sicheren Häfen“ eine unglaubliche Wende vollzogen. Die Rendite 10-jähriger US-Treasuries stieg beispielsweise in diesem Zeitraum von 0,54% auf 1,14%.

Die folgende Tabelle zeigt die Performance der liquidesten Futures-Instrumente in den vier wichtigsten Anlageklassen seit Jahresanfang und vermittelt einen Eindruck von der Streuung und den Ausschlägen in diesem Jahr.

Quelle: Bloomberg, RAM AI, Stand: 31.03.2020

Die Entwicklungen im Value-Segment sowie bei Small und Mid Caps zeigen Parallelen zu früheren Marktcrashs

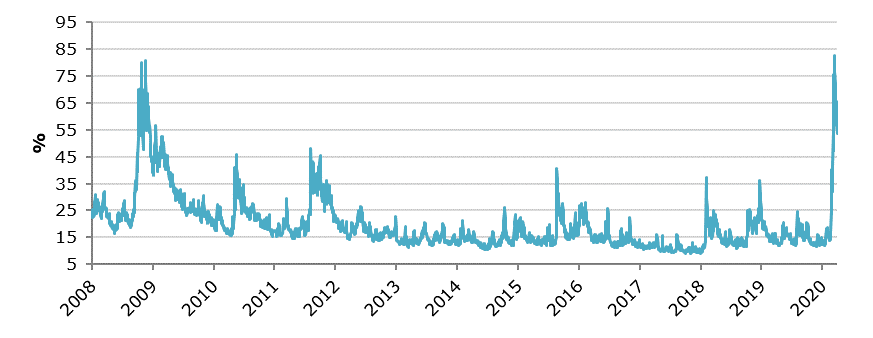

Die Kluft zwischen Value- und Growth-Aktien hat sich auf extreme Niveaus vergrößert. Eine Analyse der Entwicklung europäischer Value-Titel in der Zeit der GFK mit einem marktneutralen Ansatz zeigt eine ähnliche Kursentwicklung seit Mai 2018 (siehe Grafik unten). Zuletzt lag die Underperformance im Value-Segment in den vergangenen Wochen unter dem Niveau zwischen 2007 und 2009. Die Phasen im Anschluss an extreme Aktienmarktverwerfungen sind für Value- sowie Small- und Mid-Cap-Titel allgemein extrem günstig. Wir sehen gerade einige potenzielle Katalysatoren für eine Rückkehr zum Mittelwert; die jüngste Beschleunigung der Abflüsse aus Fonds mit Value-Schwerpunkt sieht nach einer Kapitulation aus. Das aktuelle wirtschaftliche Umfeld spricht nicht für einen starken Wachstumszyklus. Daher erwarten wir, dass Value-Titel mit besonderem Qualitätsfokus auf relativer Basis gut abschneiden werden. Zwischen März 2009 und Dezember 2009 werteten Value-Aktien deutlich auf und übertrafen den Markt sowie Growth-Titel bei Weitem.

Value Market Neutral Factor Index in Europa – heute ggü. GFK

Quelle: Morgan Stanley, Bloomberg, Stand: 31.03.2020

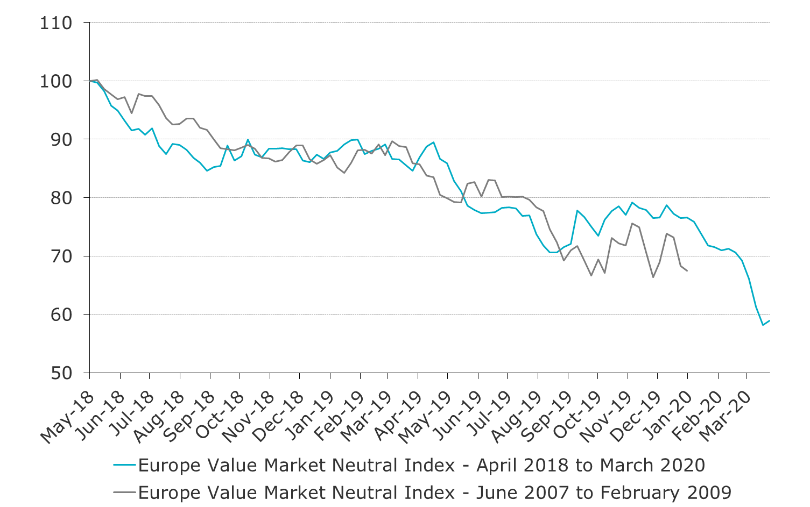

Anstieg des Value Market Neutral Factor Index um 44% zwischen März und Dezember 2009

Quelle: Morgan Stanley, Bloomberg

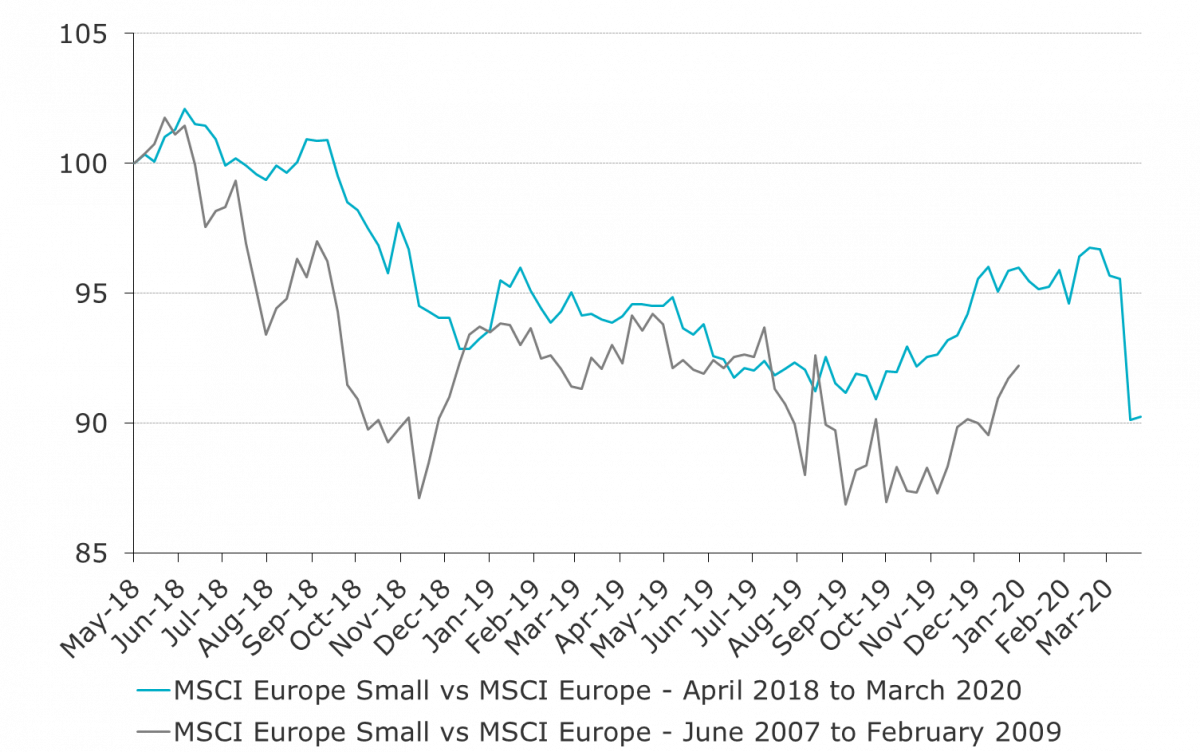

Small und Mid Caps zeigen auch nach einer Phase der Bereinigung ein ähnliches Verhalten und entwickeln sich extrem gut, wenn sich der Markt langsam wieder auf Unternehmen mit nachhaltigen und soliden Fundamentaldaten konzentriert. Europäische Small Caps übertrafen den MSCI Europe Index zwischen Ende Februar und Ende Dezember 2009 um 13%.

MSCI Europe Small Cap vs. MSCI Europe – Überschussrenditen – heute ggü. GFK

Quelle: Bloomberg, RAM AI, Stand: 31.03.2020

Zwischen März und Dezember 2009 erzielte der MSCI Small Cap gegenüber dem MSCI Europe Index eine Überschussrendite von 13%

Quelle: Bloomberg, RAM AI

Investment-Grade-Unternehmensanleihen: eine konservative Anlagemöglichkeit in turbulenten Zeiten

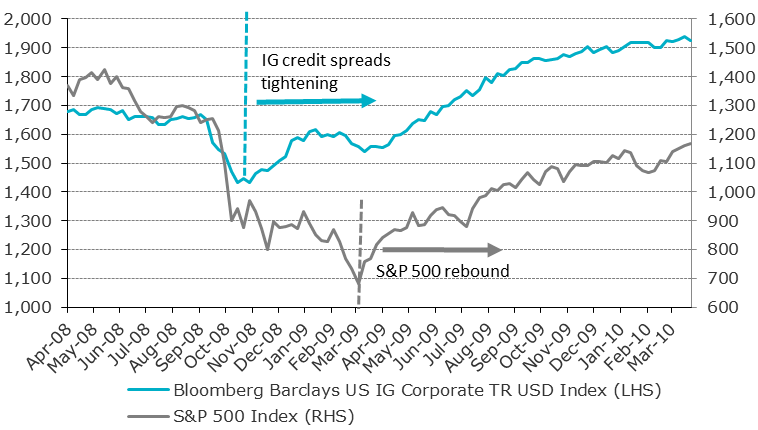

Unternehmensanleihen der Kategorie Investment Grade erholen sich im Allgemeinen einige Wochen vor der Wende am Aktienmarkt (d. h. High-Yield-Segment). Die nächste Grafik zeigt zur Veranschaulichung den Unterschied zwischen dem Verhalten des Aktienmarktes und von Investment-Grade-Unternehmensanleihen während der globalen Finanzkrise. Die Spreads von Investment-Grade-Unternehmensanleihen aus den USA verengten sich Ende November 2008 langsam wieder, während der S&P 500 erst im März 2009 wieder aufwärts tendierte. Dieses Mal kaufen die Zentralbanken der Industrieländer in beträchtlichem Investment-Grade-Anleihen. Angesichts der Schulden innerhalb des Systems sind wir der Ansicht, dass die Währungshüter die Zinsen auf absehbare Zeit niedrig halten werden müssen. Für Anleger, die ihr Kapital „sicherer“ anlegen wollen, könnten Investment-Grade-Anleihen angesichts der aktuellen Kreditspreads eine attraktive Möglichkeit darstellen.

US-Investment-Grade-Anleihen vs. S&P 500 Index – April 2008 bis März 2010

Quelle: Bloomberg, RAM AI

Unsere RAM Global Bond Total Return Strategy ist gut aufgestellt, um sich im aktuellen Investmentklima zu behaupten. Der Fonds ist bestrebt, Aufwärtspotenzial zu nutzen, und gleichzeitig ist der Kapitalerhalt fest in der Anlagephilosophie verankert. In den letzten 3 Jahren lag die annualisierte Volatilität bei 2,20% (auf Basis monatlicher Daten). Die beiden Portfoliomanager verfügen über jeweils fast 30 Jahre Erfahrung im Anleihensegment. Dabei möchten wir unterstreichen, dass ihre Interessen voll und ganz mit denen der Anleger übereinstimmen, da sie beide persönlich investiert sind. Der RAM Global Bond Total Return weist die folgenden Merkmale auf, die in dieser volatilen Phase eine gute Voraussetzung darstellen:

- flexibel und diversifiziert: durch eine Kombination aus einem globalen Long-Only-Anleihenportfolio und taktischen Overlay-Strategien auf Anleihen, Zinsen und Devisen

- Schwerpunkt auf hochwertigen Anleihen: zu jeder Zeit mindestens zu 75% in Investment-Grade-Anleihen investiert

- liquides Portfolio: aktuell hauptsächlich in Staatsanleihen und Quasi-Staatsanleihen investiert

- Ausrichtung auf ein gutes Risiko-Ertrags-Verhältnis: systematische Einschätzung der potenziellen Verluste von Anlagen gegenüber ihrem potenziellen Gewinn

Direkter Zugriff pro Fonds auf die neuesten Kommentare des Fondsmanagers:

Legal Disclaimer

Das vorliegende Dokument wurde ausschließlich zu Informationszwecken erstellt. Es stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf der darin erwähnten Anlageprodukte dar und darf nicht als Anlageberatung aufgefasst werden. Es ist nicht zum Vertrieb, zur Veröffentlichung oder Verwendung in einer Rechtsordnung bestimmt, in der ein solcher Vertrieb, eine solche Veröffentlichung oder Verwendung verboten ist, und richtet sich nicht an natürliche oder juristische Personen, an welche ein solches Dokument von Gesetzes wegen nicht weitergegeben werden darf. Insbesondere werden die hierin aufgeführten Produkte nicht zum Verkauf in den Vereinigten Staaten von Amerika oder ihren Territorien oder Besitzungen oder an US-Personen (Bürger oder Einwohner der Vereinigten Staaten von Amerika) angeboten. Die hierin zum Ausdruck gebrachten Meinungen berücksichtigen nicht die individuelle Situation, die Ziele oder die Bedürfnisse jedes Kunden. Die Kunden sollten sich über die in diesem Dokument erwähnten Wertpapiere oder Finanzinstrumente ihre eigene Meinung bilden. Vor jeder Transaktion sollten die Kunden prüfen, ob sie für ihre persönliche Situation geeignet ist, und die mit ihr verbundenen spezifischen Risiken analysieren, insbesondere die finanziellen, rechtlichen und steuerlichen Risiken, und falls nötig professionelle Berater konsultieren. Die in diesem Dokument enthaltenen Informationen und Analysen stützen sich auf Quellen, die als zuverlässig erachtet werden. RAM AI Group kann jedoch nicht garantieren, dass die genannten Informationen und Analysen aktuell, zutreffend oder vollständig sind, und übernimmt keine Haftung für Verluste oder Schäden, die sich aus ihrer Verwendung ergeben können. Alle Informationen und Beurteilungen können sich ohne Vorankündigung ändern. Anlegern wird geraten, ihre Entscheidung über eine Anlage in den Fondsanteilen auf Grundlage der jüngsten Geschäftsberichte und Verkaufsprospekte zu treffen. Diese beinhalten weitere Informationen über die betreffenden Produkte. Der Wert von Anteilen und die darauf entfallenden Erträge können steigen oder fallen und sind in keiner Weise garantiert. Der Preis der in diesem Dokument genannten Finanzprodukte kann schwanken und sowohl plötzlich als auch stark sinken. Es ist sogar möglich, dass Anleger das gesamte angelegte Kapital verlieren. Auf Anfrage erteilt RAM Active Investments Kunden weitere Auskünfte zu den Risiken, die mit bestimmten Anlagen verbunden sind. Veränderungen der Wechselkurse können ebenfalls zur Folge haben, dass der Wert einer Anlage steigt oder sinkt. Die reale oder simulierte Wertentwicklung in der Vergangenheit ist nicht unbedingt ein verlässlicher Anhaltspunkt für die künftige Performance. Der Verkaufsprospekt, die wesentlichen Anlegerinformationen (KIID), die Satzung und die Geschäftsberichte sind gebührenfrei von der Hauptgeschäftsstelle der SICAV, ihrem Vertreter und Vertriebspartner in der Schweiz, der RAM Active Investments S.A., Genf, und dem Vertreter der Fonds in den Ländern, in denen die Fonds zugelassen sind, erhältlich. Dieses Dokument ist vertraulich und richtet sich nur an den beabsichtigten Empfänger; seine Vervielfältigung und Verbreitung sind verboten. Ausgestellt in der Schweiz von RAM Active Investments S.A., die in der Schweiz von der Eidgenössischen Finanzmarktaufsicht (FINMA) zugelassen und reguliert ist. In der Europäischen Union und dem EWR von der zugelassenen und beaufsichtigten Verwaltungsgesellschaft, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Luxemburg, Großherzogtum Luxemburg, herausgegeben. Die Quelle der oben genannten Informationen (sofern nicht anders angegeben) ist RAM Active Investments SA und das Bezugsdatum ist das Datum dieses Dokuments, Ende des Vormonats.