Kommentare

14 August 2019

Juli 2019 – Volatilität kehrt zurück, neue Phase im Handelsstreit – Kommentar des Fondsmanagers Systematic

Präsident Trumps Ankündigung von 10-%igen Zöllen auf weitere chinesische Waren im Wert von 300 Mrd. USD und die umgehenden Gegenmaßnahmen seitens der chinesischen Behörden lösten Schockwellen an den weltweiten Finanzmärkten aus. Da es den beiden Ländern nicht gelingt, Fortschritte in den Gesprächen zu erzielen, könnte die Situation durchaus zu einem Währungs- und Finanzkrieg ausarten. Ein erstes Anzeichen dafür ist, dass die USA China „Währungsmanipulation“ vorwirft. Darüber hinaus bedeutet der sich eintrübende weltweite Konjunkturausblick - die Einkaufsmanagerindizes für das verarbeitende Gewerbe liegen in der Eurozone, China, Japan und Südkorea unter 50 Punkten und sowohl die Investitionstätigkeit als auch die Unternehmensgewinne scheinen an Dynamik zu verlieren -, dass riskante Anlagen in den kommenden Monaten unberechenbaren Schwankungen unterliegen werden.

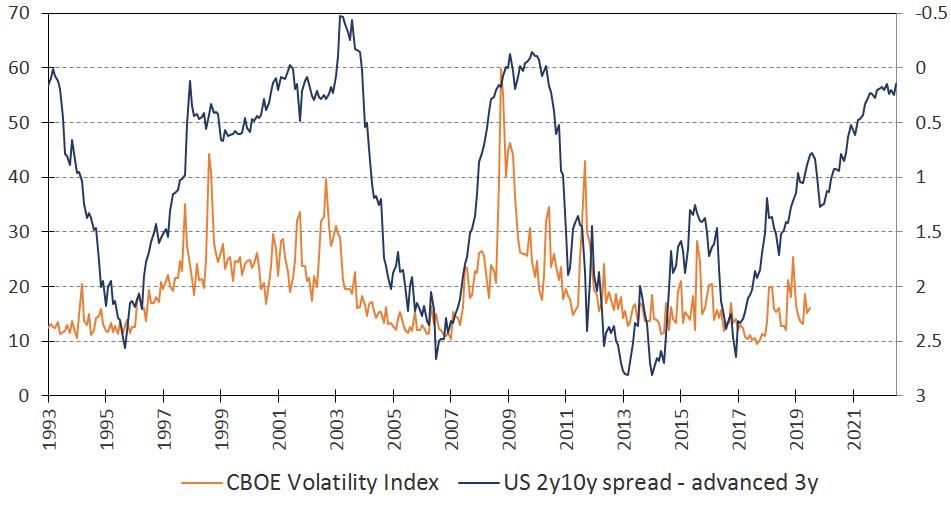

Analysiert man die langfristige Entwicklung der US-Zinskurve und der Volatilität des Aktienmarkts, scheint ein Zusammenhang zwischen beiden zu bestehen (siehe Abbdildung unten). Das deutet darauf hin, dass sich die Volatilität in den nächsten Quartalen voraussichtlich verändern wird.

Spread von 2-jährigen/10-jährigen US-Treasuries weitet sich seit 3 Jahren gegenüber dem VIX Index aus

Quelle: Bloomberg, RAM Active Investments, Stand: 31.07.2019

Niedrigere Zinsen garantieren nicht das Überleben verschuldeter Unternehmen mit schwachen Fundamentaldaten

Durch ihre Maßnahmen erkennen die Zentralbanken bereits implizit an, dass die wachsende Verschuldung nicht tragbar ist, wenn die Zinsen steigen und die Liquidität knapper wird. Andererseits ist irgendwann der Punkt erreicht, an dem man abwägen muss zwischen Wachstumsförderung um jeden Preis und Begrenzung der Folgen eines drastischen Umschwungs der Risikobereitschaft aufgrund mehrerer Faktoren, die in den zehn Jahren nach der globalen Finanzkrise entstanden sind:

- Die Verschuldung von Nicht-Finanzunternehmen ist seit 2008 drastisch angestiegen. Laut Angaben der BIS beliefen sich die Kredite zugunsten des Nicht-Finanzsektor (Kernverschuldung) in den G20-Ländern Ende 2018 insgesamt auf 235,5% des aggregierten BIP, gegenüber 199,60% im 3. Quartal 2008. Bei immer mehr Unternehmen wächst die Verschuldung, während Margen und Cashflows sinken. Die Aktienkurs spiegeln aber nicht die Fundamentaldaten wider, sondern entwickeln sich in die entgegengesetzte Richtung, denn schließlich sind günstige Refinanzierungen noch auf Jahre garantiert!

- Einmalige unterstützende Faktoren für die Aktienmärkte haben abschwächende Wirkung (Körperschaftssteuersenkungen, Aktienrückkaufprogramme, Fortschritte bei der Automatisierung, die die Arbeitskosten verringern, usw.).

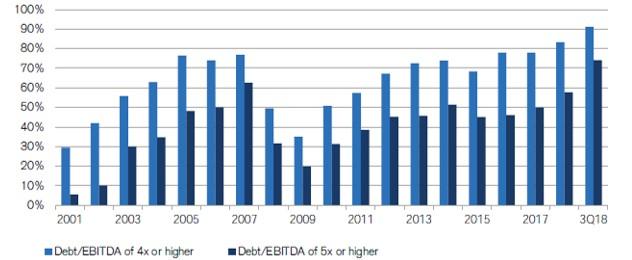

Von der folgenden Grafik geht ein besorgniserregendes Signal aus: 70% bzw. 80% der Emissionen von US-Unternehmensanleihen wurden von Firmen mit einer Verschuldungsquote (Schulden zu EBITDA) von über 5 bzw. 4 durchgeführt:

Steigende Verschuldung auf dem Markt für Unternehmensanleihen

Quelle: S&P LCD, Credit Suisse

Würden Aktien auf Grundlage unternehmensspezifischer Faktoren statt allein aus makroökonomischen oder Liquiditätsgründen ausgewählt, würden Unternehmen mit ausgesprochen niedrigem Gewinnpotenzial und sinkender Kapitalrendite hart abgestraft. Aus unserer Sicht wird der Markt durch die allmähliche Einbeziehung der aktuellen mikro- und makroökonomischen Zahlen die extremen Marktineffizienzen korrigieren, die unsere Modelle aktuell ermitteln. Davon werden Unternehmen in den kommenden Quartalen profitieren. Das Hauptaugenmerk liegt dabei auf folgenden Kennzahlen:

- Liquidität

- Fundamentaldaten

- Diversifizierung

- Engagements unabhängig von der Marktkapitalisierung

- Effiziente und schnelle Integration von neuen Informationen

Unsere starke langfristige Erfolgsbilanz wurde u.a. durch diese Faktoren ermöglicht, die unseres Erachtens zu jeder prozessgesteuerten Anlagestrategie dazugehören. Anleger sollten sich auf diesen Fall vorbereiten, denn die Sichtweise der Anleger kann sich schneller ändern, als man denkt.

Direkter Zugriff pro Fonds auf die neuesten Kommentare des Fondsmanagers:

Legal Disclaimer

Das vorliegende Dokument wurde ausschließlich zu Informationszwecken erstellt. Es stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf der darin erwähnten Anlageprodukte dar und darf nicht als Anlageberatung aufgefasst werden. Es ist nicht zum Vertrieb, zur Veröffentlichung oder Verwendung in einer Rechtsordnung bestimmt, in der ein solcher Vertrieb, eine solche Veröffentlichung oder Verwendung verboten ist, und richtet sich nicht an natürliche oder juristische Personen, an welche ein solches Dokument von Gesetzes wegen nicht weitergegeben werden darf. Insbesondere werden die hierin aufgeführten Produkte nicht zum Verkauf in den Vereinigten Staaten von Amerika oder ihren Territorien oder Besitzungen oder an US-Personen (Bürger oder Einwohner der Vereinigten Staaten von Amerika) angeboten. Die hierin zum Ausdruck gebrachten Meinungen berücksichtigen nicht die individuelle Situation, die Ziele oder die Bedürfnisse jedes Kunden. Die Kunden sollten sich über die in diesem Dokument erwähnten Wertpapiere oder Finanzinstrumente ihre eigene Meinung bilden. Vor jeder Transaktion sollten die Kunden prüfen, ob sie für ihre persönliche Situation geeignet ist, und die mit ihr verbundenen spezifischen Risiken analysieren, insbesondere die finanziellen, rechtlichen und steuerlichen Risiken, und falls nötig professionelle Berater konsultieren. Die in diesem Dokument enthaltenen Informationen und Analysen stützen sich auf Quellen, die als zuverlässig erachtet werden. RAM AI Group kann jedoch nicht garantieren, dass die genannten Informationen und Analysen aktuell, zutreffend oder vollständig sind, und übernimmt keine Haftung für Verluste oder Schäden, die sich aus ihrer Verwendung ergeben können. Alle Informationen und Beurteilungen können sich ohne Vorankündigung ändern. Anlegern wird geraten, ihre Entscheidung über eine Anlage in den Fondsanteilen auf Grundlage der jüngsten Geschäftsberichte und Verkaufsprospekte zu treffen. Diese beinhalten weitere Informationen über die betreffenden Produkte. Der Wert von Anteilen und die darauf entfallenden Erträge können steigen oder fallen und sind in keiner Weise garantiert. Der Preis der in diesem Dokument genannten Finanzprodukte kann schwanken und sowohl plötzlich als auch stark sinken. Es ist sogar möglich, dass Anleger das gesamte angelegte Kapital verlieren. Auf Anfrage erteilt RAM Active Investments Kunden weitere Auskünfte zu den Risiken, die mit bestimmten Anlagen verbunden sind. Veränderungen der Wechselkurse können ebenfalls zur Folge haben, dass der Wert einer Anlage steigt oder sinkt. Die reale oder simulierte Wertentwicklung in der Vergangenheit ist nicht unbedingt ein verlässlicher Anhaltspunkt für die künftige Performance. Der Verkaufsprospekt, die wesentlichen Anlegerinformationen (KIID), die Satzung und die Geschäftsberichte sind gebührenfrei von der Hauptgeschäftsstelle der SICAV, ihrem Vertreter und Vertriebspartner in der Schweiz, der RAM Active Investments S.A., Genf, und dem Vertreter der Fonds in den Ländern, in denen die Fonds zugelassen sind, erhältlich. Dieses Dokument ist vertraulich und richtet sich nur an den beabsichtigten Empfänger; seine Vervielfältigung und Verbreitung sind verboten. Ausgestellt in der Schweiz von RAM Active Investments S.A., die in der Schweiz von der Eidgenössischen Finanzmarktaufsicht (FINMA) zugelassen und reguliert ist. In der Europäischen Union und dem EWR von der zugelassenen und beaufsichtigten Verwaltungsgesellschaft, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Luxemburg, Großherzogtum Luxemburg, herausgegeben. Die Quelle der oben genannten Informationen (sofern nicht anders angegeben) ist RAM Active Investments SA und das Bezugsdatum ist das Datum dieses Dokuments, Ende des Vormonats.