Commenti

11 Giugno 2020

Maggio 2020 - Rotazione estrema sui Mercati Azionari - Commenti dei Gestori Sistematici

Sviluppi di Mercato

Nel mese di maggio, il mercato azionario europeo ha realizzato una performance del +2.95% (MSCI Europe TR Index). Risultato raggiunto grazie ad una forte accelerazione nella seconda metà del mese: dal 15 di maggio al 5 di giugno la performance è stata del +7.64%.

Diversi gli elementi a sostegno di questo movimento:

- Maggiori stimoli previsti in Europa; la Commissione Europea ha reso noto un piano di “recovery” da EUR 750 miliardi e il Governo tedesco ha messo a punto un importante pacchetto di sostegno all’economia

- Il Presidente della BCE ha dichiarato la disponibilità a fare di più nel breve termine

- Una decelerazione di nuovi casi da Covid-19 in tutti i Paesi maggiormente colpiti

- La graduale riapertura delle economie e le minori restrizioni legate al lockdown

- Il mercato del lavoro US ha dato segnali migliori delle previsioni, nonostante il tasso di disoccupazione sia ancora decisamente superiore ai livelli pre-crisi

Economie e aziende rimangono vulnerabili

Le forti iniezioni di liquidità continuano a mantenere un ruolo da protagonista rispetto agli indicatori macroeconomici, ancora su livelli molto deludenti.

La ripresa a “V” delle Borse mondiali mette in risalto la totale disconnessione con i fondamentali economici. Inoltre, al momento 3 grossi rischi sembrano essere totalmente ignorati:

- Crescenti tensioni commerciali tra USA e Cina

- Elezioni Presidenziali Americane

- Seconda ondata di contagi

Per quel che concerne le stime degli analisti, nelle ultime settimane le revisioni degli utili sono tornate positive, ma non mostrano ancora un quadro completo. Di conseguenza, la divergenza tra il comportamento del mercato azionario e i fondamentali societari è diventata a dir poco significativa.

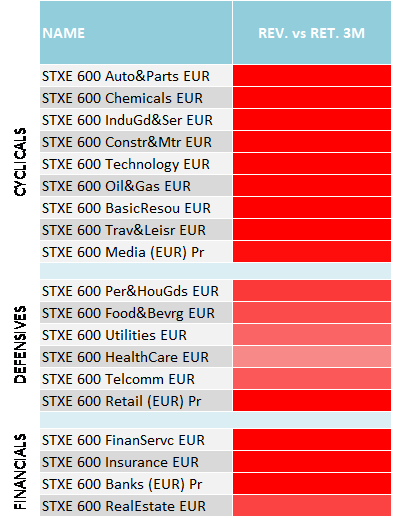

La tabella seguente evidenzia tale distonia per ciascun settore in Europa, con colori rosso scuro che indicano una tendenza nelle revisioni degli utili drasticamente inferiore alla performance del mercato azionario negli ultimi 3 mesi. In particolare, la performance dei titoli ciclici è in forte contrasto con le aspettative sugli utili. In poche parole, affinché l'attuale rally sia convalidato, gli utili devono essere rivisti drasticamente e molto rapidamente.

3-Mesi Revisione EPS vs Rendimenti Mercato Azionario

Fonte: Bloomberg, RAM AI, dati al 05.06.2020

“Short Covering” senza precedenti

L’andamento degli indizi azionari dalla metà di maggio non racconta tutta la “storia”:

- La performance positiva del mercato azionario europeo nasconde la violenta rotazione sottostante dello stile “fattoriale”.

- Una ondata di coperture dolorosa e senza precedenti ha scosso il mercato, con titoli di bassa qualità e scarso momentum sostenuti prepotentemente dal mercato.

- Questo fenomeno ha colpito pesantemente le strategie Long/Short, soprattutto quelle con approccio Market Neutral.

- Le strategie Long Value hanno performato bene ma non è stato sufficiente per compensare la notevole sottoperformance delle altre strategie.

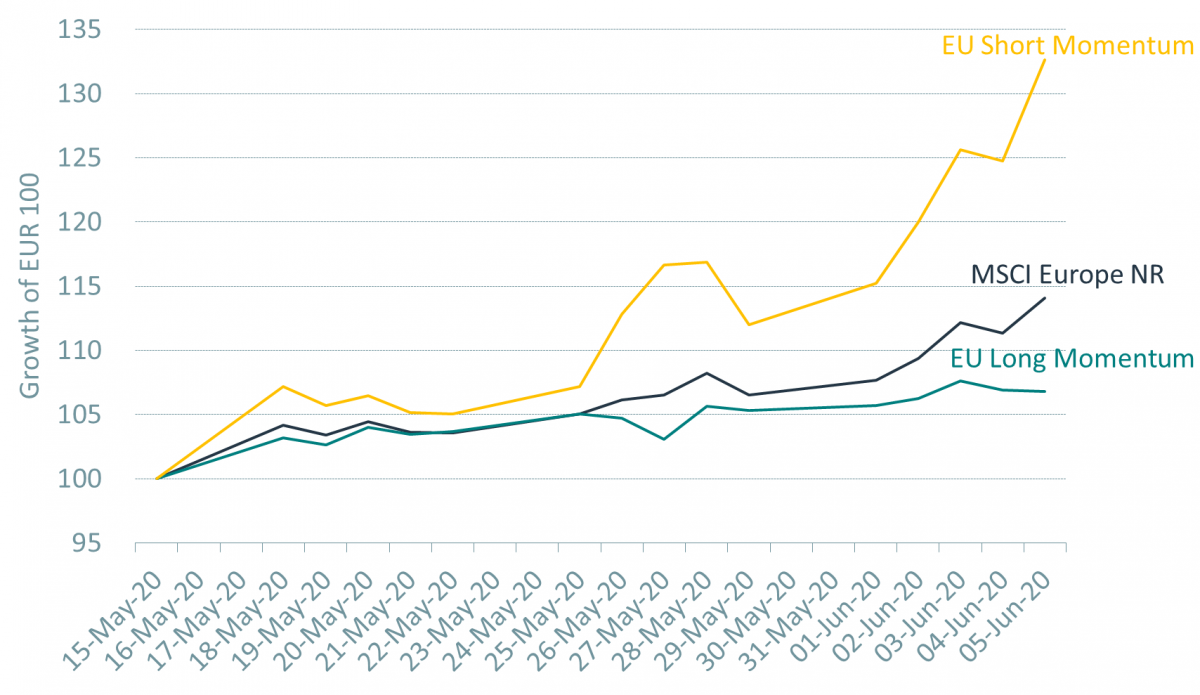

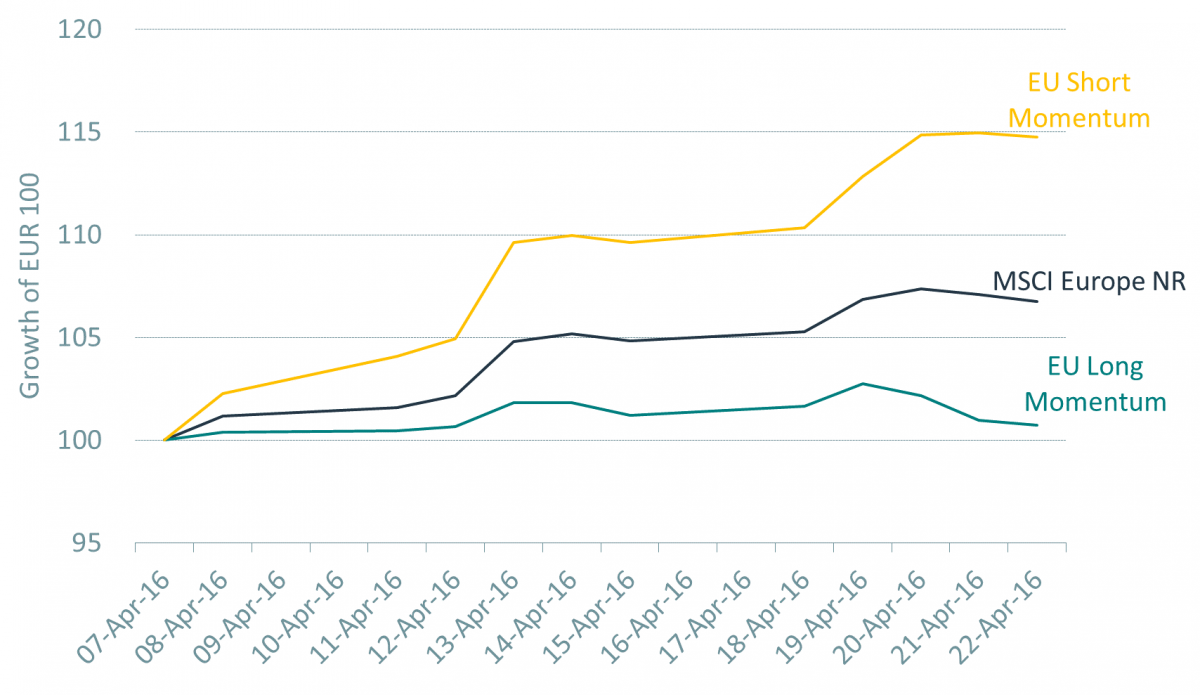

Sottoperformance impressionante tra titoli Momentum Long vs Short

Titoli di bassa qualità, con pessimo momentum di prezzo e fondamentali hanno rimbalzato fortemente nelle ultime tre settimane, a seguito delle ingenti coperture sui mercati.

Il grafico sottostante mostra i risultati della strategia Momentum europea Market Neutral. I titoli Short Momentum hanno realizzato una performance impressionante del +33% vs +7% per quelli Long Momentum. A questo punto, se i fondamentali di questi titoli Short Momentum non dovessero diventare improvvisamente e rapidamente positivi, nelle prossime settimane il rally potrebbe trasformarsi in drawdown con la stessa intensità.

Titoli EU Long vs Short Momentum

15.05.2020 to 05.06.2020

Fonte: Morgan Stanley, Bloomberg, RAM AI, dati al 05.06.2020

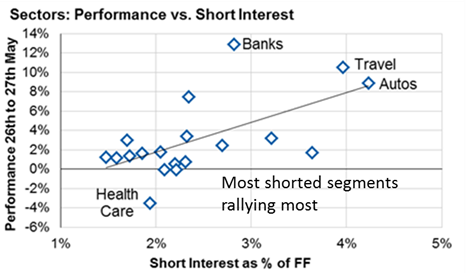

Il settore viaggi, uno dei più shortati, ha realizzato una performance del +10% dal 27 al 28 maggio. Trend che ha visto un’accelerazione nei primi giorni di giugno, con Ciclici come Banche, Travel & Leisure, Auto che hanno rimbalzato del +28% dal 15 di maggio al 5 di giugno 2020.

Settori: Performance vs Short Interest

Fonte: Morgan Stanley, dati al 27.05.2020

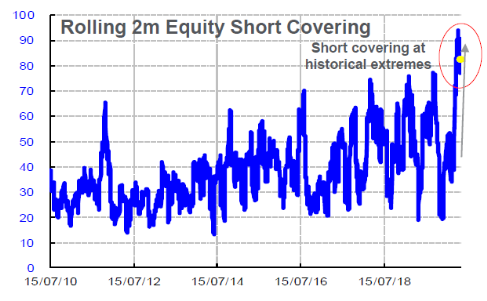

Storicamente, la violenza di questa rotazione rappresenta l’evento più estremo dal 2010.

Fonte: Morgan Stanley, dati al 27.05.2020

Uno degli esempi più rappresentativi è rappresentato da TUI AG, azienda tedesca che fornisce servizi turistici. Il prezzo del titolo è volato del +94% dal 15 di maggio. Le sfide di breve termine non sono dissipate per l’azienda e non rappresenta un brand a livello nazionale che può essere salvato come nel caso di Lufthansa.

Punti di contatto con l’aprile del 2016

Nel 2016, la rotazione del mercato del mese di aprile è stata sostenuta dal rimbalzo del prezzo delle commodity, dal supporto extra della BCE e dal sostegno della FeD. Le coperture sono risultate estreme anche in quell’occasione, con i titoli Long Momentum leggermente positivi e quelli short in rialzo del +15% dal 07.04.2016 al 22.04.2016.

Titoli EU Long vs Short Momentum

07.04.2016 - 22.04.2016

Fonte: Morgan Stanley, Bloomberg, RAM AI, dati al 22.04.2016

Dopo due settimane di importante rotazione del mercato azionario, i fondamentali sono tornati a giocare un ruolo da protagonista e il fondo RAM Long/Short European Equities ha realizzato una performance del +12% dal 22 aprile a fine giugno 2016.

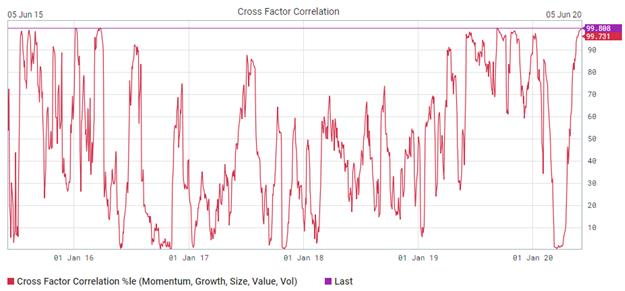

La correlazione incrociata tra fattori può spiegare efficacemente la lunghezza e l’inversione delle rotazioni del mercato azionario. Il grafico seguente (al 5 giugno 2020) mostra come la correlazione incrociata tra fattori sia vicina al 100esimo percentile. Questo elemento, insieme alla velocità e all’intensità del fenomeno, ci fa pensare che la rotazione sia vicina alla fine.

Correlazione incrociata tra Fattori (Momentum, Growth, Size, Valuation, Volatility)

Fonte: GS Securities Division, dati al 05.06.2020

Conclusioni

La recente rotazione vista sul mercato è stata il risultato dell’ingente liquidità immessa sul mercato e non tanto dai fondamentali sottostanti delle aziende. Il nostro fondo Long/Short European Equities ha già affrontato situazioni analoghe e, nonostante abbia sofferto nel breve termine, ha sempre saputo rimbalzare fortemente. La totale disconnessione tra utili attesi e prezzo delle azioni e la correlazione incrociata tra fattori ci fanno pensare che questo processo di rotazione sia vicino alla conclusione.

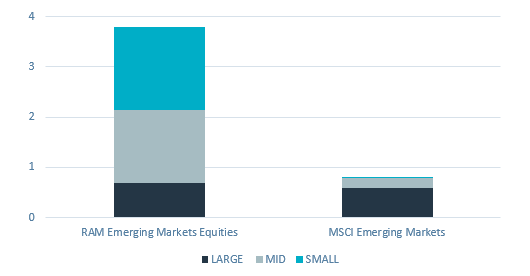

RAM Emerging Markets Equities

Nei Mercati Emergenti, le Mid & Small Cap hanno mostrato una forte dispersione e noi siamo posizionati esclusivamente su aziende con ottimi fondamentali. Il nostro approccio All-Cap ai Paesi Emergenti ci garantisce diversi vantaggi:

- Inclinazione verso domanda interna

- Minor vulnerabilità ai problemi di crescita globale (sottoesposizione agli utili all’estero)

- Diversificazione settoriale & geografica

Nel mese di maggio, la nostra strategia ha generato un’importante sovraperformance rispetto all’Indice, riuscendo a beneficiare delle inefficienze in essere soprattutto tra le Mid & Small Cap. I titoli di elevata qualità e fondamentali solidi hanno realizzato performance molto positive nel mese.

Le strategie che hanno contribuito maggiormente al risultato sono state le Momentum e Machine Learning.

Performance Contribution per Market Cap (%)

Fonte: Factset, RAM AI, dati al 31.05.2020

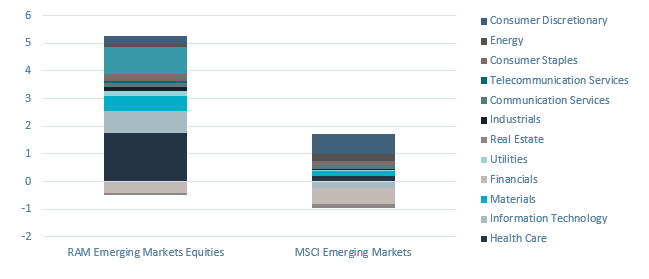

Dal punto di vista settoriale, Salute, IT e Materiali sono stati i migliori contributori al risultato. I finanziari, negativi nel mese di maggio, hanno avuto un impatto limitato al risultato, essendo sottopesati e selezionati efficacemente.

Fonte: Factset, RAM AI, dati al 31.05.2020

Accedi direttamente agli ultimi commenti sui singoli fondi:

Note legali

Il presente documento è stato redatto unicamente a scopo informativo. Esso non costituisce un'offerta né una sollecitazione ad acquistare o vendere i prodotti d'investimento ivi riportati e non può essere interpretato come un servizio di consulenza per gli investimenti. Il documento non è destinato alla distribuzione, pubblicazione o utilizzo in una giurisdizione nella quale tale distribuzione, pubblicazione o utilizzo siano vietati, né è indirizzato a soggetti o entità ai quali sarebbe illegale indirizzare tale documento. In particolare, i prodotti ivi riportati non sono offerti in vendita negli Stati Uniti o nei loro territori e possedimenti, né a qualsivoglia soggetto statunitense (cittadini o residenti degli Stati Uniti d'America). Le opinioni qui espresse non tengono conto delle circostanze, degli obiettivi o delle esigenze di singoli investitori. Si raccomanda agli investitori di formarsi una propria opinione in merito ai titoli o agli strumenti finanziari menzionati nel presente documento. Prima di qualsiasi operazione, gli investitori dovrebbero verificare che la transazione proposta sia adeguata alla propria situazione personale, e analizzare gli specifici rischi ad essa associati, soprattutto quelli di natura finanziaria, legale e fiscale, rivolgendosi se del caso a un consulente professionale. Le informazioni e le analisi contenute nel presente documento sono basate su fonti ritenute attendibili. Tuttavia, RAM AI Group non rilascia alcuna garanzia che tali informazioni e analisi siano aggiornate, accurate o esaustive, né si assume alcuna responsabilità per eventuali danni o perdite che potrebbero derivare dal loro uso. Tutte le informazioni e le valutazioni possono variare senza preavviso. Si raccomanda agli investitori di decidere se investire o meno nelle quote dei fondi sulla base delle ultime relazioni o dei più recenti prospetti informativi. che contengono ulteriori informazioni sui prodotti in questione. Il valore delle quote e il reddito da esse derivante possono sia aumentare che diminuire e non sono in alcun modo garantiti. Il prezzo dei prodotti finanziari menzionati nel presente documento potrebbe essere soggetto a fluttuazioni e ad ampie e brusche flessioni, ed è persino possibile che un investitore perda l'intero importo investito. RAM AI Group fornirà su richiesta agli investitori informazioni più dettagliate sui rischi associati a specifici investimenti. Le variazioni dei tassi di cambio possono altresì provocare un aumento o una diminuzione del valore di un investimento. I rendimenti passati, siano essi reali o simulati, non costituiscono necessariamente un indicatore affidabile dei risultati futuri. Il prospetto informativo, il documento contenente le informazioni chiave per gli investitori (KIID ), lo statuto e le relazioni finanziarie sono disponibili gratuitamente presso la sede centrale della SICAV, il suo rappresentante e distributore in Svizzera, RAM Active Investments S.A., Ginevra, e il rappresentante dei fondi nel paese di registrazione degli stessi. Il presente documento commerciale non è stato approvato par nessuna autorità finanziaria et ce documento è riservato e destinato all'uso esclusivo da parte del destinatario; ne sono vietate la riproduzione e la distribuzione totale o parziale. Rilasciato in Svizzera dalla RAM Active Investments S.A. è autorizzata e regolamentata in Svizzera dall’Autorità federale di vigilanza sui mercati finanziari (FINMA). Rilasciato in la Unione Europea e SEE dalla RAM Investments attivi (Europe) SA, 51 av. John F. Kennedy L-1855 Lussemburgo, Granducato del Lussemburgo. Il riferimento alla RAM AI Group comprende le due entità: Active Investments S.A. e RAM Active Investments (Europe) S.A.