Commentaires de gestion

14 décembre 2020

Novembre 2020 - Rotation de novembre - fort rebond de sociétés de faible qualité affectées par le confinement et impact sur nos stratégies beta neutre - Commentaires de gestion systématique

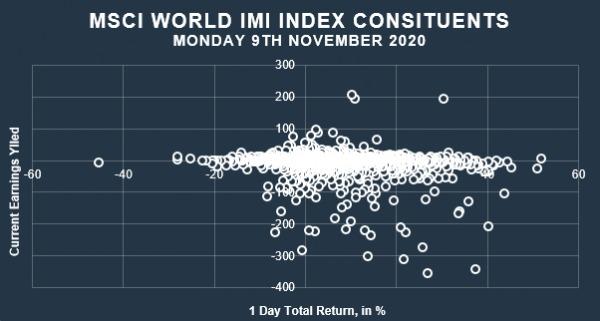

Une rotation historique a eu lieu sur les marchés le 9 novembre 2020 lorsque Pfizer a annoncé des résultats de tests prometteurs sur son vaccin, déclenchant une vague d'euphorie et une forte hausse de l'appétit pour le risque. Ce mouvement a été alimenté par une rotation très vaste vers les entreprises les plus affectées par les mesures de confinement actuelles. Le lendemain de l'annonce qui a changé la donne, les investisseurs se sont rués sur les entreprises les plus exposées à la seconde vague du virus de ces dernières semaines, à savoir celles qui affichaient les révisions bénéficiaires à la baisse les plus importantes, une destruction de leurs flux de trésorerie et des attentes de pertes abyssales.

Source: RAM AI, Bloomberg le 9 novembre

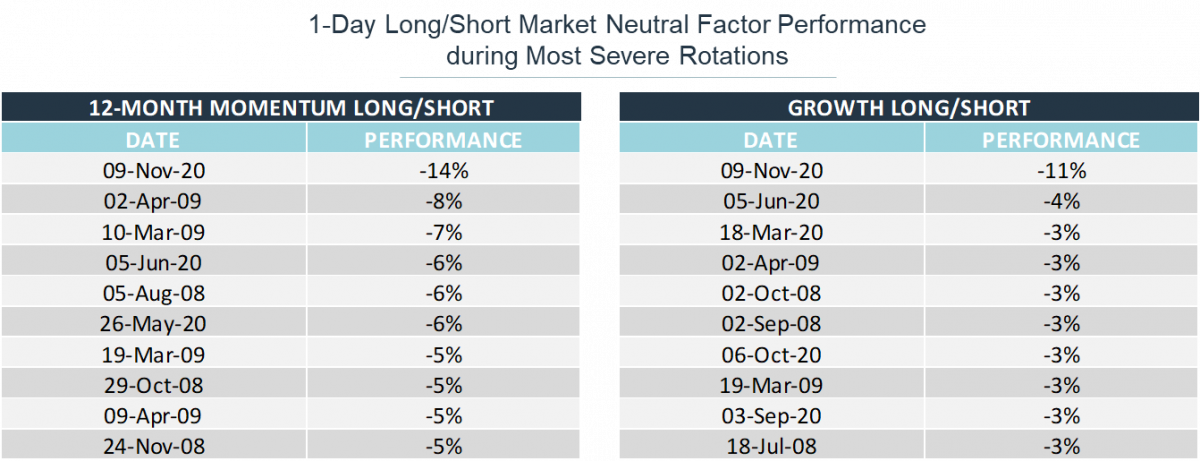

Il en a résulté une performance négative historique pour les facteurs momentum sur le marché mondial, avec de profondes répercussions sur la dynamique des bénéfices et des prix des actions dans toutes les catégories de capitalisation boursière.

Source : Morgan Stanley European Derivatives Desk, Bloomberg

Cet événement extrême a influencé notre approche systématique, notamment sur les actions européennes, dans la mesure où nos préférences en matière de momentum, de sentiment, de qualité et de risque faible nous ont toutes conduits dans la même direction compte tenu de l'accélération de la seconde vague en Europe. Si le fonds RAM European Equities a sous-performé durant le mois, sa performance depuis le début de l'année reste en ligne avec celle du marché. Nos portefeuilles short ont le plus souffert, ce qui a notamment pesé sur le fonds RAM Long/Short European Equities.

Pleins feux sur le fonds RAM Long/Short European Equities

La classe I-EUR du fonds RAM Long/Short European Equities Fund a subi une perte de 8,63%, retombant à son niveau de juin dernier lorsque la première rotation avait eu lieu.

Depuis mars 2020, les restrictions et mesures de distanciation sociale ont lourdement pesé sur de nombreuses activités comme l'hôtellerie, les services liés aux loisirs, les transports, les compagnies aériennes, etc. Ces entreprises qui présentent une dynamique négative en termes de bénéfices et de cours étaient particulièrement présentes dans notre portefeuille short qui a continué de suivre la tendance durant la phase de déploiement de la seconde vague. La perspective d'un vaccin a immédiatement et radicalement changé les attentes des investisseurs, entraînant des hausses journalières supérieures à 30% dans certains sous-secteurs.

Source: RAM AI au 13/11/2020, Bloomberg

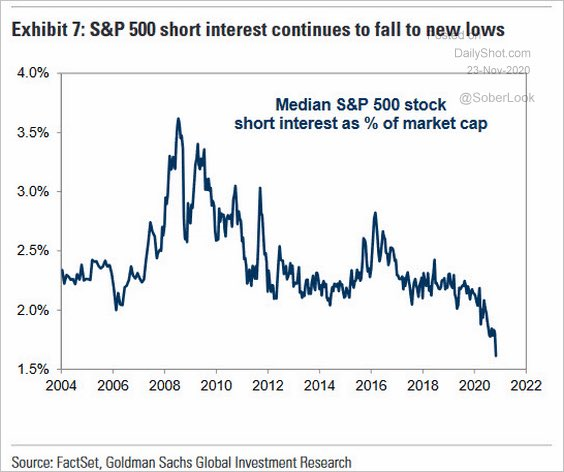

Cet événement extrême a été accentué par de nombreuses couvertures de positions short (short covering) le 9 novembre et les jours suivants comme le montre le graphique ci-dessous pour le marché américain qui a enregistré une forte baisse du ratio des d'intérêt short, ce qui reflète bien la capitulation actuelle des investisseurs eu égard à la sélection de positions short au niveau international. La rotation du marché du mois dernier n'a fait qu'exacerber la tendance aux niveaux historiquement bas des ratios d'intérêt short depuis les interventions des gouvernements et des banques centrales.

Malheureusement, alors que nous pouvions nous attendre à ce que les nouvelles positives sur le front des vaccins aient un impact négatif sur la performance du portefeuille, le suivi des risques n'a absolument pas détecté avant le 9 novembre l'ampleur de ce risque extrême dans nos portefeuilles, la rotation ayant été d'une brutalité sans précédent. Tous nos indicateurs de risque sont restés inférieurs à nos directives internes. Comme souligné dans notre dernier rapport, la VaR estimée du portefeuille était bien inférieure à notre budget interne de 15% et à la limite réglementaire du fonds de 20% avant l'événement du 9 novembre.

Perspectives

Nous estimons que nombre d'entreprises restent fragiles et que les incertitudes n'ont pas disparu. De nombreux secteurs sont gravement touchés par la seconde vague de Covid et les restrictions qui s'ensuivent et nous ignorons toujours précisément quand aura lieu la réouverture complète de l'économie après le déploiement des vaccins.

La solidité des entreprises actives dans les secteurs ayant rebondi ces dernières semaines risque d'être mise à l'épreuve dans la mesure où les besoins immenses de refinancement et l'accumulation rapide de dettes augmentent les probabilités de défauts dans les deux trimestres à venir.

La contraction économique record que de nombreuses économies développées et émergentes subissent actuellement pose également des risques budgétaires majeurs et nous pouvons nous attendre à un regain de tensions politiques et d'instabilité lorsque l'ampleur du défi budgétaire se dévoilera dans les trimestres à venir.

Selon nous, dans les conditions qui se profilent, le fonds peut apporter une importante diversification en combinaison avec une exposition longue aux actions et au crédit. A l'issue de cette rotation du marché, nous avons opéré certains ajustements au sein du moteur Momentum en réduisant le risque lié à des titres bénéficiant des confinements. Toutefois, nous continuons d'observer une large dispersion des valorisations sur le marché et une asymétrie élevée des valorisations au sein de nos portefeuilles longs et short (cf. ci-dessous) qui nous sont d'ordinaire favorables dans un environnement réticent au risque.

Source : RAM AI au 30/11/12, Bloomberg

Enfin, à la lueur de nos recherches précédentes, l'équipe travaille d'arrache-pied pour analyser cet événement historique et identifier des manières de faire baisser le risque du portefeuille afin de limiter l'impact de potentielles baisses de cette ampleur à l'avenir. Même si ce genre d'épisode n'est pas agréable à vivre, nous cherchons à identifier des schémas qui nous aideront à mieux nous préparer au risque d'événement extrême et à stabiliser les performances des portefeuilles si cela devait se reproduire. Autre source prometteuse de diversification du risque, notre moteur d'alpha à court terme, qui vise à capter la dynamique de retour à la moyenne (mean reversion) des actions et qui est actuellement en phase de pré-production avant d'être déployé à grande échelle. Le moteur s'est extrêmement bien comporté le mois dernier, captant une partie de la dynamique d'inversion entre les actions fortement corrélées. Nous pensons le déployer comme instrument de diversification de l'alpha et de la fréquence dans le portefeuille, ce qui devrait améliorer le profil de rendement ajusté du risque du fonds.

Accédez directement aux derniers commentaires de gestion par fonds:

Legal Disclaimer

Ce document a été conçu à titre purement informatif. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des produits d’investissement qui s’y trouvent mentionnés et ne saurait être considéré comme un service de conseil en investissement. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait interdite, et ne s’adresse pas à une personne ou entité à laquelle il serait illégal d’adresser un tel document. En particulier, les produits mentionnés ne sont pas offerts à la vente aux Etats-Unis ou dans les territoires et possessions de ce pays, ni à aucune personne américaine (citoyens ou résidents des Etats-Unis d’Amérique). Les opinions exprimées ne prennent pas en compte la situation, les objectifs ou les besoins spécifiques de chaque client. Il appartient à chaque client de se forger sa propre opinion à l’égard de tout titre ou instrument financier mentionné dans ce document. Avant d’effectuer une quelconque transaction, il est conseillé au client de vérifier si elle est adaptée à sa situation personnelle et d’analyser les risques spécifiques encourus, notamment sur le plan financier, juridique et fiscal, en recourant le cas échéant à des conseillers professionnels. Les informations et analyses contenues dans le présent document sont basées sur des sources considérées comme fiables. Toutefois, RAM AI Group ne garantit ni l’actualité, ni l’exactitude, ni l’exhaustivité desdites informations et analyses, et n’assume aucune responsabilité quant aux pertes ou dommages susceptibles de résulter de leur utilisation. Toutes les informations et appréciations sont susceptibles d’être modifiées sans préavis. Les investisseurs sont invités à fonder leurs décisions d’investissement sous la forme de souscriptions en parts aux rapports et aux prospectus les plus récents. Ils contiennent des informations supplémentaires sur les produits concernés. La valeur des parts et les revenus qui en proviennent peuvent s’apprécier ou se déprécier et ils ne sont garantis en aucun cas. Les produits financiers mentionnés dans ce document peuvent voir leur cours fluctuer et subir des baisses soudaines et importantes allant jusqu’à égaler la totalité des sommes investies. Sur demande, RAM AI Group se tient à la disposition des clients pour leur fournir des informations plus détaillées sur les risques associés à des placements spécifiques. Les variations de taux de change peuvent également provoquer des hausses ou des baisses de la valeur de l’investissement. Les performances antérieures, qu’elles soient réelles ou simulées, n’indiquent pas nécessairement les performances à venir. Le prospectus, le Document clé pour l’investisseur), les statuts et les rapports financiers sont disponibles gratuitement au siège social de la SICAV et de la société de gestion, auprès du représentant et distributeur en Suisse, RAM Active Investments S.A., Genève, et auprès du représentant des fonds dans le pays dans lequel les fonds sont enregistrés. Le présent document commerciale n’a pas été approuvé par aucune autorité financière, il est confidentiel et toute reproduction ou distribution totale ou partiale dudit document est interdite., Emis en Suisse par RAM Active Investments S.A. Société agréée et réglementée en Suisse par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Émis dans l’Union Européenne et l’EEE par RAM Active Investments (Europe) S.A., 51 av. John F. Kennedy L-1855 Luxembourg, Grand-Duché de Luxembourg. La référence à RAM AI Group comprend les deux entités, Active Investments S.A. and RAM Active Investments (Europe) S.A.