Commentaires de gestion

10 avril 2020

Mars 2020 - Ajustement sur les actifs risqués - opportunités à saisir sur les actions et obligations - Commentaires de gestion Systematique

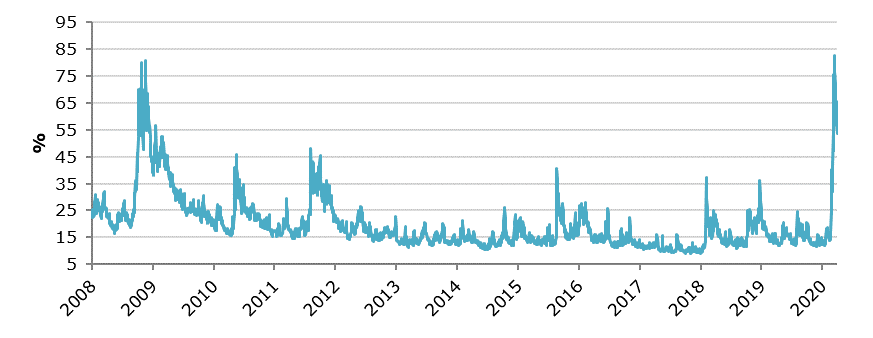

Dispersions extrêmes dans toutes les classes d’actifs

La propagation rapide de la pandémie de coronavirus a entraîné le confinement d'un tiers de la population mondiale. Par ailleurs, l’effondrement soudain des cours du pétrole début mars a jeté de l’huile sur le feu d’un marché déjà volatil. En conséquence, les valorisations des actifs risqués internationaux se sont considérablement ajustées, avec des niveaux de volatilité implicite sur les marchés actions semblables à ceux enregistrés au plus fort de la crise de 2008.

Indice VIX

Source : Bloomberg, RAM AI, au 31/03/2020

Les pics de volatilité sur les marchés financiers ont créé une vaste dispersion au sein des classes d’actifs et entre celles-ci. En mars, le marché a connu une dislocation sans précédent, provoquée par un mouvement massif de réduction de l’endettement dans les portefeuilles des investisseurs. Du 9 au 18 mars, il a été littéralement impossible pour les investisseurs de se mettre à l’abri dans la mesure où même les valeurs refuges ont subi une incroyable inversion de tendance. A titre d’exemple, les rendements des bons du Trésor américain à 10 ans sont passés de 0,54% à 1,14% pendant cette période.

Le tableau suivant illustre la performance depuis le début de l’année des instruments à terme les plus liquides parmi les quatre principales classes d’actifs, donnant un aperçu de la dispersion et de l’ampleur des fluctuations depuis le début de l’année.

Source : Bloomberg, RAM AI, au 31/03/2020

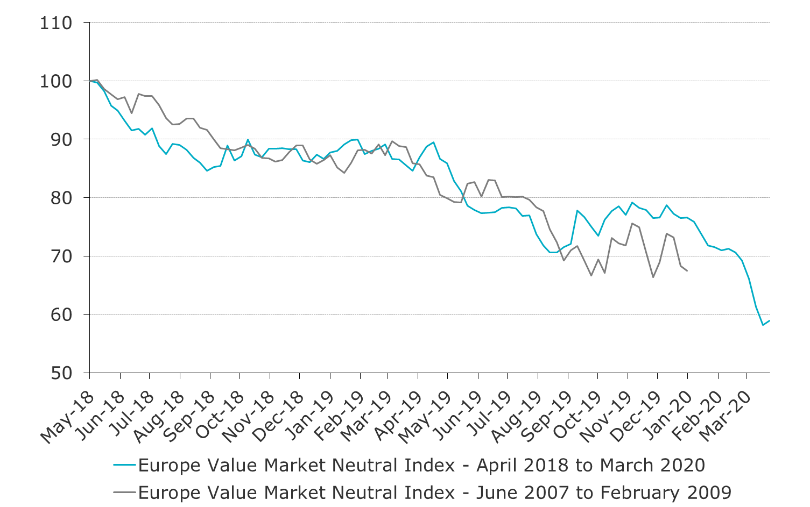

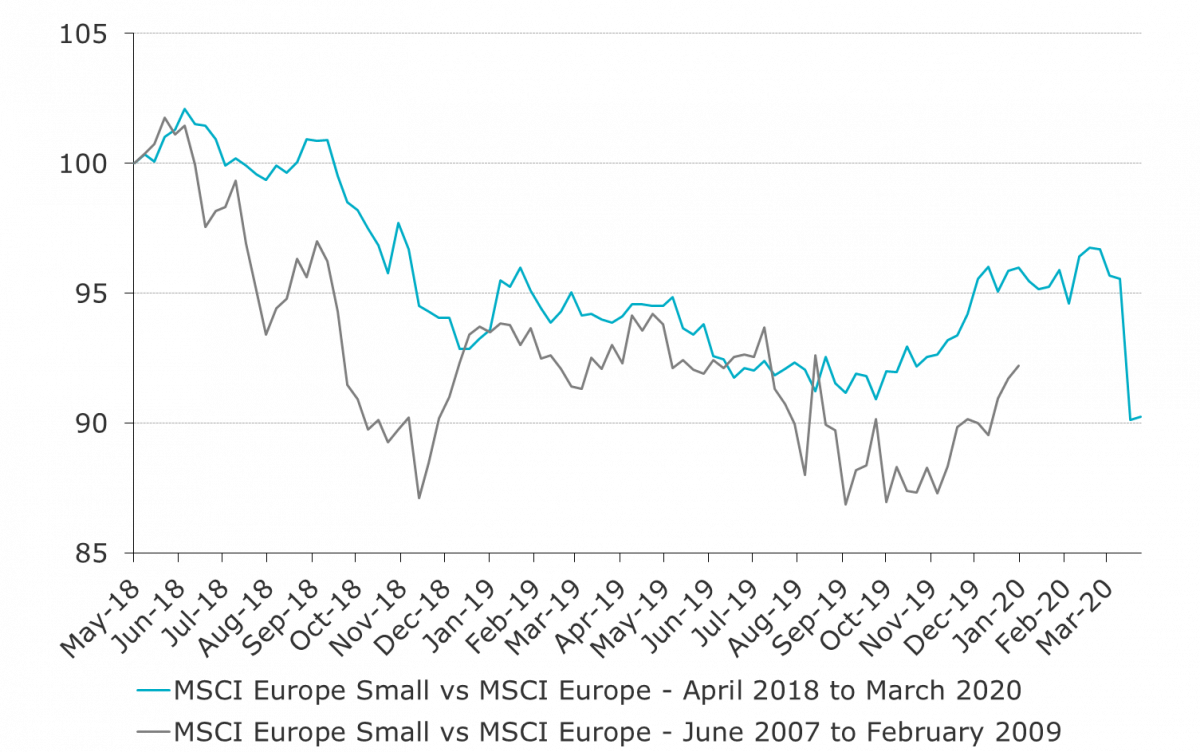

L’évolution des titres Value et des petites et moyennes capitalisations n’est pas sans rappeler les krachs précédents

L’écart entre les actions Value et de croissance a atteint des niveaux extrêmes. Une analyse de l’évolution des titres Value européens pendant la crise financière mondiale à travers une approche neutre au marché montre des similitudes depuis mai 2018 (cf. graphique ci-dessous). La sous-performance des actions Value enregistrée ces dernières semaines est désormais pire que celle observée sur la période 2007-2009. Les phases qui suivent les mouvements de dislocation extrêmes sur les marchés boursiers sont généralement très favorables aux actions Value ainsi qu’aux petites et moyennes capitalisations. Selon nous, il existe plusieurs catalyseurs susceptibles de déclencher un retour à la moyenne : la récente accélération des sorties de capitaux subies par les fonds Value ressemble à une capitulation ; le contexte économique actuel ne plaide pas en faveur d’un cycle de forte croissance. A cet égard, nous estimons que les entreprises Value présentant un biais Quality devraient suivre une évolution satisfaisante sur une base relative. Entre mars et décembre 2009, les titres Value se sont attiré les faveurs des investisseurs, surperformant de loin le marché et les actions de croissance.

Indice des titres Value européens selon une approche neutre au marché

Comparaison entre aujourd’hui et la CFM

Source : Morgan Stanley, Bloomberg, au 31/03/2020

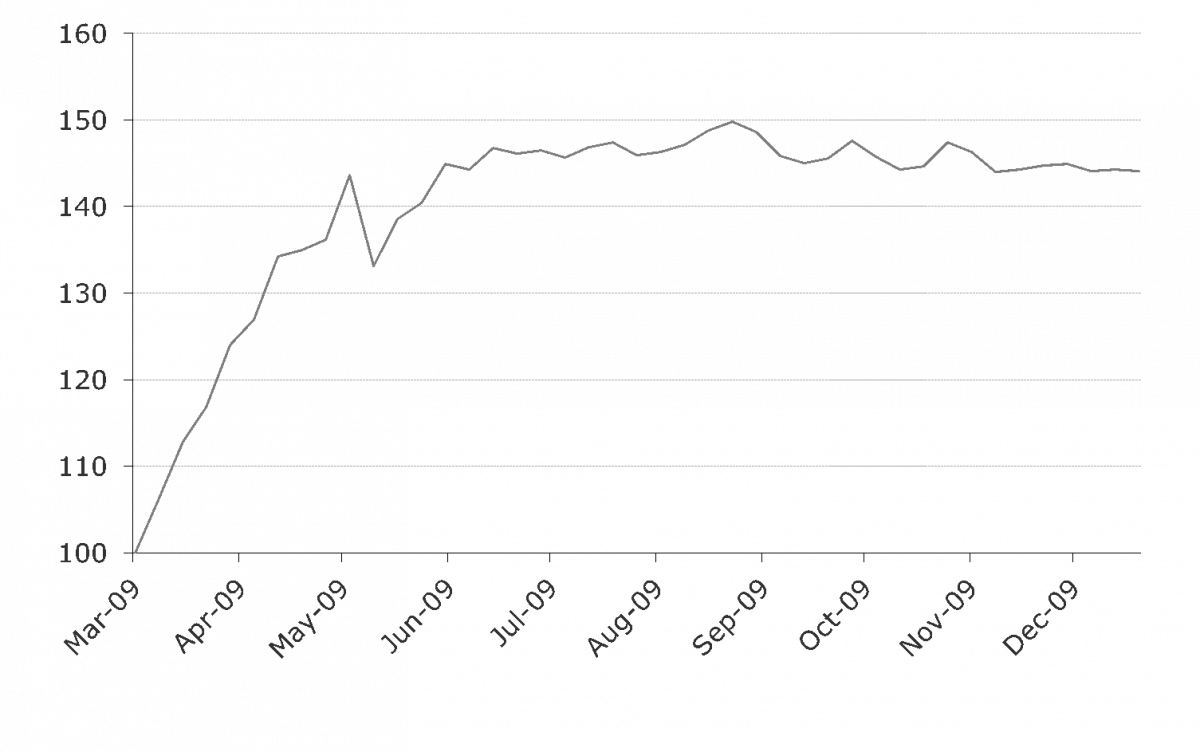

Rebond de 44% de l’indice des titres Value selon une approche neutre au marché de mars à décembre 2009

Source : Morgan Stanley, Bloomberg

Les petites et moyennes capitalisations affichent une évolution similaire après une phase de correction, affichant d’excellentes performances à mesure que le marché commence à s’intéresser aux entreprises présentant des fondamentaux durables et solides. Les petites capitalisations européennes ont surperformé l’indice MSCI Europe de 13% entre la fin février et la fin décembre 2009.

Surperformance du MSCI Europe Small Cap par rapport au MSCI Europe pendant la CFM et aujourd’hui

Source : Bloomberg, RAM AI, au 31/03/2020

Surperformance de 13% de l’indice MSCI Small Cap par rapport à l’indice MSCI Europe de mars à décembre 2009

Source : Bloomberg, RAM AI

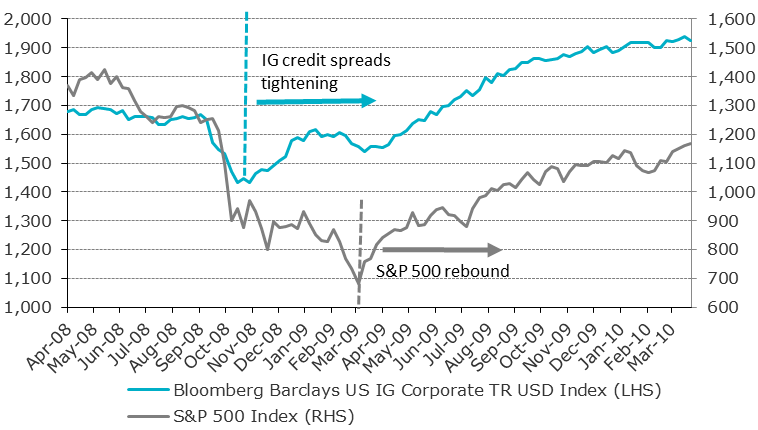

Crédit IG : une façon prudente de déployer du capital en période de turbulences

En général, le crédit investment grade rebondit plusieurs semaines avant que le marché actions ne se retourne (haut rendement). A titre d’exemple, le graphique ci-dessous illustre le décalage entre l’évolution du marché actions et celle du crédit investment grade pendant la crise financière mondiale. Les spreads du crédit investment grade américain ont commencé à se resserrer vers la fin du mois de novembre 2008 alors que le rebond de l’indice S&P 500 n’a pas eu lieu avant mars 2009. Cette fois-ci, les banques centrales des marchés développés achètent en masse des obligations investment grade. Compte tenu du niveau d’endettement du système, nous estimons que les autorités monétaires n’auront pas d’autre choix que de maintenir les taux d’intérêt à un bas niveau dans un avenir proche. Pour les investisseurs qui souhaitent déployer du capital de manière « plus sûre », les obligations investment grade pourraient offrir d’intéressantes opportunités compte tenu du niveau actuel des spreads de crédit.

Comparaison entre les obligations investment grade américaines et l’indice S&P 500 entre avril 2008 et mars 2010

Source : Bloomberg, RAM AI

La stratégie RAM Global Bond Total Return est armée pour faire face à l’environnement d’investissement actuel. Sa philosophie d’investissement vise à capter les opportunités de hausse tout en restant axée sur la préservation du capital. La volatilité annualisée sur les trois dernières années s’est élevée à 2,20% (sur la base de données mensuelles). Les deux gérants de portefeuille ont chacun près de 30 ans d’expérience dans l’investissement obligataire et il est important de noter que leurs intérêts sont pleinement alignés sur ceux des investisseurs dans la mesure où ils ont tous deux personnellement investi dans le fonds. La stratégie RAM Global Bond Total Return présente les caractéristiques suivantes, qui sont aussi des conditions nécessaires en cette période volatile :

- Flexibilité et diversification : combine un portefeuille d'obligations internationales de type long-only avec des stratégies overlay tactiques sur les marchés du crédit, de taux et des changes

- Accent sur les obligations de qualité : au minimum 75% d'obligations investment grade

- Portefeuille liquide : actuellement essentiellement investi dans des emprunts souverains et quasi souverains

- Priorité au profil risque/rendement : les investissements sont systématiquement évalués dans une perspective pertes/gains

Accédez directement aux derniers commentaires de gestion par fonds:

Legal Disclaimer

Ce document a été conçu à titre purement informatif. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des produits d’investissement qui s’y trouvent mentionnés et ne saurait être considéré comme un service de conseil en investissement. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait interdite, et ne s’adresse pas à une personne ou entité à laquelle il serait illégal d’adresser un tel document. En particulier, les produits mentionnés ne sont pas offerts à la vente aux Etats-Unis ou dans les territoires et possessions de ce pays, ni à aucune personne américaine (citoyens ou résidents des Etats-Unis d’Amérique). Les opinions exprimées ne prennent pas en compte la situation, les objectifs ou les besoins spécifiques de chaque client. Il appartient à chaque client de se forger sa propre opinion à l’égard de tout titre ou instrument financier mentionné dans ce document. Avant d’effectuer une quelconque transaction, il est conseillé au client de vérifier si elle est adaptée à sa situation personnelle et d’analyser les risques spécifiques encourus, notamment sur le plan financier, juridique et fiscal, en recourant le cas échéant à des conseillers professionnels. Les informations et analyses contenues dans le présent document sont basées sur des sources considérées comme fiables. Toutefois, RAM AI Group ne garantit ni l’actualité, ni l’exactitude, ni l’exhaustivité desdites informations et analyses, et n’assume aucune responsabilité quant aux pertes ou dommages susceptibles de résulter de leur utilisation. Toutes les informations et appréciations sont susceptibles d’être modifiées sans préavis. Les investisseurs sont invités à fonder leurs décisions d’investissement sous la forme de souscriptions en parts aux rapports et aux prospectus les plus récents. Ils contiennent des informations supplémentaires sur les produits concernés. La valeur des parts et les revenus qui en proviennent peuvent s’apprécier ou se déprécier et ils ne sont garantis en aucun cas. Les produits financiers mentionnés dans ce document peuvent voir leur cours fluctuer et subir des baisses soudaines et importantes allant jusqu’à égaler la totalité des sommes investies. Sur demande, RAM AI Group se tient à la disposition des clients pour leur fournir des informations plus détaillées sur les risques associés à des placements spécifiques. Les variations de taux de change peuvent également provoquer des hausses ou des baisses de la valeur de l’investissement. Les performances antérieures, qu’elles soient réelles ou simulées, n’indiquent pas nécessairement les performances à venir. Le prospectus, le Document clé pour l’investisseur), les statuts et les rapports financiers sont disponibles gratuitement au siège social de la SICAV et de la société de gestion, auprès du représentant et distributeur en Suisse, RAM Active Investments S.A., Genève, et auprès du représentant des fonds dans le pays dans lequel les fonds sont enregistrés. Le présent document commerciale n’a pas été approuvé par aucune autorité financière, il est confidentiel et toute reproduction ou distribution totale ou partiale dudit document est interdite., Emis en Suisse par RAM Active Investments S.A. Société agréée et réglementée en Suisse par l’Autorité fédérale de surveillance des marchés financiers (FINMA). Émis dans l’Union Européenne et l’EEE par RAM Active Investments (Europe) S.A., 51 av. John F. Kennedy L-1855 Luxembourg, Grand-Duché de Luxembourg. La référence à RAM AI Group comprend les deux entités, Active Investments S.A. and RAM Active Investments (Europe) S.A.