Kommentare

14 Januar 2021

Dezember 2020 – 2020, ein Ausreißer unter den Extremen – Kommentar des Fondsmanagers Systematic

2020 war das Jahr mit den größten Herausforderungen in Bezug auf die systematische Titelauswahl, das wir seit der Gründung von RAM 2007 erlebt haben. Das Problem bei der systematischen Titelauswahl sind die Ausreißer, die bis dato einzigartige Extreme erreicht haben. Einige unserer Alpha-Strategien verhalten sich unter diesen Umständen anders, als wir es je zuvor gesehen, analysiert (in den letzten 30 Jahren, für die uns Daten zur Verfügung stehen) oder vorhergesagt haben. Diese Ausreißer haben das Jahr 2020 verhagelt. Die Marktbewegungen angesichts des Ausbruchs der Corona-Pandemie im März, die von den Zentralbanken ausgelöste Rotation im Juni oder die durch die Aussicht auf Impfstoffe bewirkte Risikobereitschaft im November lagen allesamt um viele Standardabweichungen von der Norm und allem, was die Märkte in den letzten drei Jahrzehnten erlebt haben, entfernt.

Um die durch die extremen Marktbewegungen und Ausreißer verursachten Negativeffekte abzufedern, setzen wir auf Diversifizierung. Unsere Long-Strategie besteht aus einer Kombination aus Value Convergence, Growth Momentum, Low Risk Carry und Machine Learning Agnostic, mit dem Ziel, die Auswirkungen von Ausreißern auf die Renditen unserer Fonds zu verringern. Die Kombination dieser Strategien und die kontinuierliche Suche nach Möglichkeiten, ihre risikobereinigten Renditen zu verbessern, hat uns schon früher geholfen, extrem schwierige Marktbedingungen für systematische Manager zu überstehen. So unter anderem während der großen Finanzkrise 2008, der Drosselung der quantitativen Lockerung 2013 mit ihren Negativfolgen für Schwellenländer und der von der EZB angeführten Rotation in Risikoanlagen 2016 in Europa, um nur einige Beispiele zu nennen. 2020 hat uns zweifellos vor mehr Herausforderungen gestellt als jede andere dieser Marktsituationen in der Vergangenheit.

Zunächst herrschte ein extrem negatives Umfeld für Value-Convergence-Strategien, die während des Abschwungs im März deutlich unterdurchschnittlich abschnitten und während der Erholung bis zum dritten Quartal in einer äußerst ungewöhnlichen Weise weiter hinterherhinkten. Diese Underperformance von Value-Titeln setzte zwei Jahre nach den massiven Verkäufen im Value-Segment ein und hat bewirkt, dass diese Titel mit historisch attraktiven Abschlägen gehandelt werden. Dadurch ist eine Vielzahl von Anlagemöglichkeiten entstanden, von denen unsere Value- und Machine-Learning-Strategien ab dem vierten Quartal nach einer starken Underperformance profitiert haben.

Diese globale Schwäche der oben genannten Strategien wurde durch unsere Momentum- und Low-Risk-Strategien ausgeglichen, die bis zum dritten Quartal positive Performancebeiträge lieferten, allen voran Growth/Momentum. Einen Großteil ihrer Gewinne büßten sie anschließend während der zunehmenden Risikobereitschaft im November angesichts der Aussicht auf Impfstoffe wieder ein.

Die Wachstumsblase oder die große Kapitulation für Short-Strategien

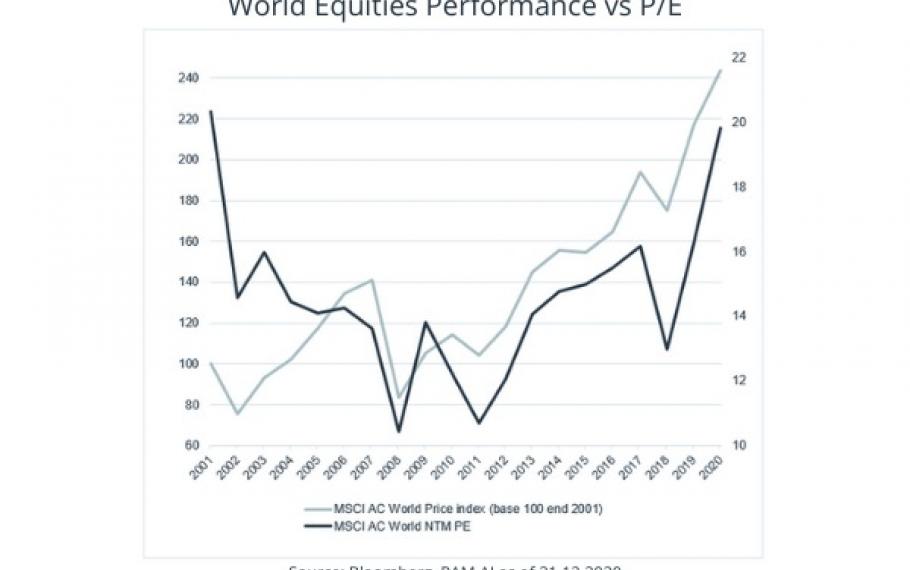

Weltweite fiskal- und geldpolitische Stimulierungsmaßnahmen haben die Weltwirtschaft und die Markterholung nach der Korrektur im März wesentlich unterstützt. Ein ausgeprägter Interventionismus ist nicht der beste Garant für effiziente Märkte und wirkt sich tendenziell ungünstig auf unsere eher auf Fundamentaldaten basierenden Strategien aus, insbesondere auf unsere Short-Strategien bei der Titelauswahl. Das war 2020 definitiv der Fall. Die beispiellosen geldpolitischen Stimulierungsmaßnahmen haben die Inflation von Finanzanlagen weltweit angeheizt, sodass diese zumindest vorübergehend sogar von der wirtschaftlichen Entwicklung abweichen konnten. Im Dezember wurde bei Schuldtiteln mit Negativzinsen ein neuer Rekord von 18 Mrd. USD markiert, was diese Rekordbewertungen gut veranschaulicht.

Diese historisch einmalige Unterstützung hat geholfen, einen potenziellen wirtschaftlichen Kollaps abzuwenden und die globalen Märkte von den schrumpfenden BIPs abzulenken (vgl. Abb. 1). Aber sie hat auch unvermeidliche Folgen. Nach der globalen Finanzkrise hat es fünf Jahre gedauert, bis die Aktienmärkte rund um den Globus ihre Höchststände wieder erreicht haben. Dieses Mal dauerte es nur wenige Monate, wobei die Marktteilnehmer hohe Erwartungen an die Zentralbankmaßnahmen und eine rasche Erholung hatten.

Compounded World GDP vs World Equities

Quelle: RAM AI, Bloomberg, 31.12.2020

Zudem hat die Stimulierung hochspekulative Trends in einigen aktuellen Wachstumsbranchen angeheizt. Von Elektroautos und Wasserstofftiteln bis hin zu Datensoftware, Essenslieferanten oder Biotech-Aktien weisen einige Teilsektoren Bewertungsniveaus auf, die es zuletzt (bei viel kleineren Marktkapitalisierungen) auf dem Höhepunkt der Dotcom-Blase gegeben hat. Blasen werden allgemein erst als solche anerkannt, nachdem sie geplatzt sind. Uns ist jedoch klar, dass die jüngste Runde von Stimulierungsmaßnahmen in einigen Marktbereichen neue Extremniveaus beschert hat. Hierzu haben wahrscheinlich verstärkte spekulative Käufe von Privatanlegern beigetragen (ähnlich wie beim parallelen Aufschwung der größten Kryptowährungen).

Leerverkäufe waren in diesem Marktumfeld extrem schwierig. Letztendlich hat dies fast zu einer Kapitulation vor Leerverkäufen und nach der Ankündigung des Impfstoffs von Pfizer/BioNTech Anfang November zur größten Deckung von Leerverkäufen geführt, die wir je erlebt haben. Diese Deckung von Leerverkäufen und die große Risikobereitschaft an den Märkten in der zweiten Jahreshälfte ungeachtet eines immer noch sehr unsicheren Umfelds und widersprüchlicher Trends bei den Fundamentaldaten wirkten sich stark negativ auf unsere Short-Strategien aus.

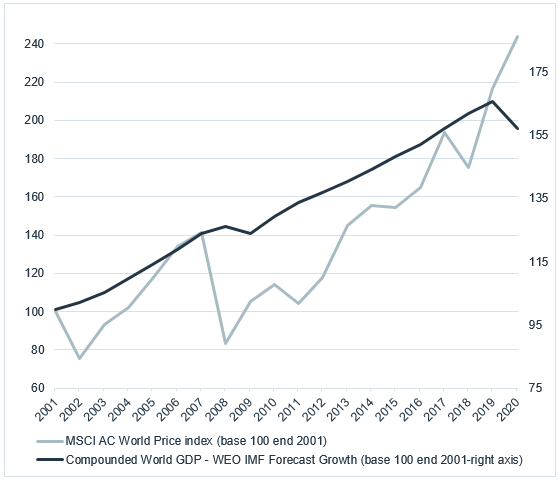

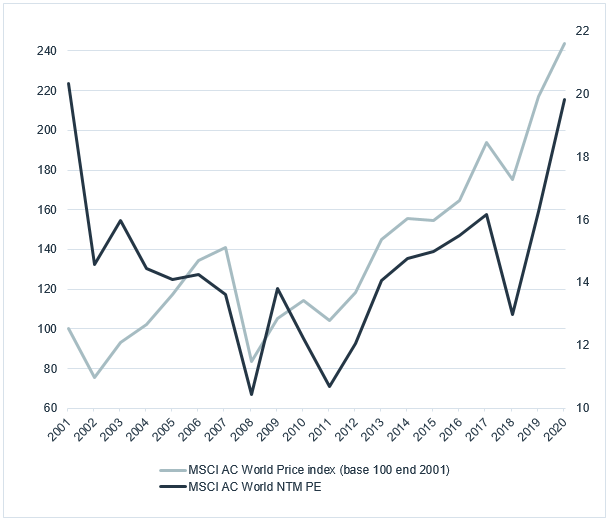

In diesem spekulativen Kontext ist die Streuung der Marktbewertungen auf Rekordhöhe geschnellt. Das wird sich hoffentlich nach drei schlechten Jahren in eine starke Performance für systematische, marktneutrale Strategien umwandeln. Die hohen Bewertungsniveaus, die weltweit dank der Stimulierungsmaßnahmen erreicht wurden (vgl. Abb. 2), machen es wahrscheinlich, dass diese bei Kurskorrekturen in Phasen des Marktabschwungs wieder abgegeben werden.

World Equities Performance vs P/E

Quelle: RAM AI, Bloomberg, 31.12.2020

In diesem schwierigen Umfeld sind wir auch 2021 weiterhin bestrebt, unseren Anlegern attraktive Aktienanlagen zu bieten, die ihre Risiken abseits konzentrierter Benchmarks diversifizieren, sich durch eine dynamische Entwicklung der Bewertungen und Fundamentaldaten auszeichnen und langfristig starke und nachhaltige risikobereinigte Renditen erzielen.

Direkter Zugriff pro Fonds auf die neuesten Kommentare des Fondsmanagers:

Legal Disclaimer

Das vorliegende Dokument wurde ausschließlich zu Informationszwecken erstellt. Es stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf der darin erwähnten Anlageprodukte dar und darf nicht als Anlageberatung aufgefasst werden. Es ist nicht zum Vertrieb, zur Veröffentlichung oder Verwendung in einer Rechtsordnung bestimmt, in der ein solcher Vertrieb, eine solche Veröffentlichung oder Verwendung verboten ist, und richtet sich nicht an natürliche oder juristische Personen, an welche ein solches Dokument von Gesetzes wegen nicht weitergegeben werden darf. Insbesondere werden die hierin aufgeführten Produkte nicht zum Verkauf in den Vereinigten Staaten von Amerika oder ihren Territorien oder Besitzungen oder an US-Personen (Bürger oder Einwohner der Vereinigten Staaten von Amerika) angeboten. Die hierin zum Ausdruck gebrachten Meinungen berücksichtigen nicht die individuelle Situation, die Ziele oder die Bedürfnisse jedes Kunden. Die Kunden sollten sich über die in diesem Dokument erwähnten Wertpapiere oder Finanzinstrumente ihre eigene Meinung bilden. Vor jeder Transaktion sollten die Kunden prüfen, ob sie für ihre persönliche Situation geeignet ist, und die mit ihr verbundenen spezifischen Risiken analysieren, insbesondere die finanziellen, rechtlichen und steuerlichen Risiken, und falls nötig professionelle Berater konsultieren. Die in diesem Dokument enthaltenen Informationen und Analysen stützen sich auf Quellen, die als zuverlässig erachtet werden. RAM AI Group kann jedoch nicht garantieren, dass die genannten Informationen und Analysen aktuell, zutreffend oder vollständig sind, und übernimmt keine Haftung für Verluste oder Schäden, die sich aus ihrer Verwendung ergeben können. Alle Informationen und Beurteilungen können sich ohne Vorankündigung ändern. Anlegern wird geraten, ihre Entscheidung über eine Anlage in den Fondsanteilen auf Grundlage der jüngsten Geschäftsberichte und Verkaufsprospekte zu treffen. Diese beinhalten weitere Informationen über die betreffenden Produkte. Der Wert von Anteilen und die darauf entfallenden Erträge können steigen oder fallen und sind in keiner Weise garantiert. Der Preis der in diesem Dokument genannten Finanzprodukte kann schwanken und sowohl plötzlich als auch stark sinken. Es ist sogar möglich, dass Anleger das gesamte angelegte Kapital verlieren. Auf Anfrage erteilt RAM Active Investments Kunden weitere Auskünfte zu den Risiken, die mit bestimmten Anlagen verbunden sind. Veränderungen der Wechselkurse können ebenfalls zur Folge haben, dass der Wert einer Anlage steigt oder sinkt. Die reale oder simulierte Wertentwicklung in der Vergangenheit ist nicht unbedingt ein verlässlicher Anhaltspunkt für die künftige Performance. Der Verkaufsprospekt, die wesentlichen Anlegerinformationen (KIID), die Satzung und die Geschäftsberichte sind gebührenfrei von der Hauptgeschäftsstelle der SICAV, ihrem Vertreter und Vertriebspartner in der Schweiz, der RAM Active Investments S.A., Genf, und dem Vertreter der Fonds in den Ländern, in denen die Fonds zugelassen sind, erhältlich. Dieses Dokument ist vertraulich und richtet sich nur an den beabsichtigten Empfänger; seine Vervielfältigung und Verbreitung sind verboten. Ausgestellt in der Schweiz von RAM Active Investments S.A., die in der Schweiz von der Eidgenössischen Finanzmarktaufsicht (FINMA) zugelassen und reguliert ist. In der Europäischen Union und im EWR von der Verwaltungsgesellschaft RAM Active Investments (Europe) S.A., 51 av. John F. Kennedy L-1855 Luxemburg, Großherzogtum Luxemburg. Die Bezeichnung RAM AI Gruppe verweist auf beide Einheiten, RAM Active Investments SA und RAM Active Investments (Europe) SA