Kommentare

13 November 2020

October 2020 – CO2-Bilanz und Nachhaltigkeitsstandards – Kommentar des Fondsmanagers Systematic

Der im Juli 2020, mitten während der Pandemie aufgelegte RAM Stable Climate Global Equities Strategie hat sich positiv entwickelt (Anteilsklasse Ip USD, nach Abzug von Gebühren) und den MSCI World TRN$ Index mit einem Wertzuwachs von +3,27% übertroffen. In puncto Nachhaltigkeit entsprach unser Portfolio unseren Zielen bezüglich ESG-Auswahl und CO2-Gesamtemissionen. Während der CO2-Ausstoß im MSCI World Index bei rund 1000 Tonnen CO2 (bei gleichwertigem verwalteten Vermögen) lag, erzeugte unser Portfolio im Berichtszeitraum 331 Tonnen CO2 (Scope 1 und 2). Wie erwartet haben wir im Oktober wie jedes Quartal die CO2-Emissionen des Portfolios mit zwei ausgewählten Klimaschutzprojekten kompensiert, die eine gute Ergänzung und zusätzliche Vorteile bieten:

- Biomassebasiertes Energieprojekt von Harinagar Sugar Mills Ltd: Ziel des Projekts im indischen Bihar ist die Stromerzeugung durch Verbrennung von Bagasse (ein Reststoff aus Rohrzucker), einem emissionsneutralen Brennstoff. Neben der Reduktion von Treibhausgasemissionen bietet dieses Biomasseprojekt neue Chancen für Industrie und Wirtschaftsaktivitäten in der Region. (Mehr erfahren)

- Methanrückgewinnung aus Abwasser von Stroh-Reinigung in Papierfabrik von Shreyans Industries Limited: Das Projekt im indischen Punjab besteht aus Anlagen, die Methan gewinnen und verbrennen, um Kessel in einer Papierherstellungsanlage zu betreiben. Es bietet eine Reihe zusätzlicher ökologischer Vorteile, schafft Arbeitsplätze und bringt der Region Wohlstand. (Mehr erfahren)

Wertentwicklung und Positionierung

Die Wertentwicklung des Fonds seit Auflegung profitierte stark von der günstigen Titelauswahl bei US-Kommunikationsdienstleistern. Außerdem kam uns die Untergewichtung bei den zahlreichen Neuemissionen im Energie- und IT-Sektor zugute. Anfangs schien es fast, als würden Anleger in der Pandemie angesichts der sich eintrübenden wirtschaftlichen Aussichten ESG-Kriterien vernachlässigen. In Wirklichkeit bestimmen aber nach wie vor Nachhaltigkeitsthemen die Schlagzeilen.

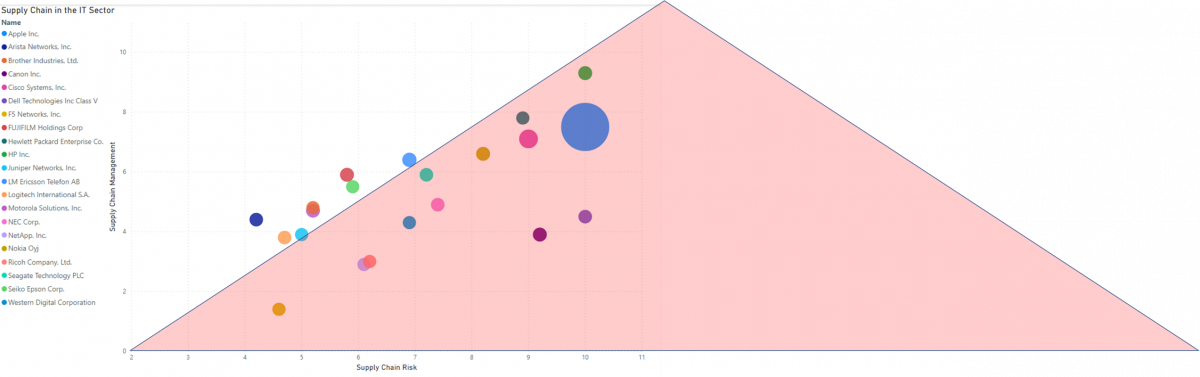

Der Technologiesektor, der bei uns derzeit am stärksten untergewichtet ist, hat in letzter Zeit trotz einer herausragenden Performance in diesem Jahr mehr als üblich unter seinen Nachhaltigkeitsratings gelitten. Aufgrund seiner Größe ist die Lieferkette dort immer schwerer zu kontrollieren, da diese oft in Ländern liegt, in denen Arbeitsbedingungen kaum Beachtung geschenkt wird (siehe Punktediagramm Abb. 1). Darüber hinaus werden die Auswirkungen der Datenerhebung durch die Technologieriesen und das sich am Horizont abzeichnende Oligopol für personenbezogene Daten wahrscheinlich früher oder später Fragen über die gesellschaftlichen Auswirkungen dieser Unternehmen sowie ihre Unternehmensführung aufwerfen.

[Abbildung 1 – Reichen die Prozesse der IT-Unternehmen aus, um ESG-Risiken in ihrer Lieferkette zu kontrollieren?]

Hinweis: Je höher das Supply Chain Risk eines Unternehmens auf einer Skala von 1 bis 10 eingestuft ist, desto höher ist das ESG-Risiko für seine Lieferkette. Je höher das Supply Chain Management bewertet ist, desto besser ist die Organisation eines Unternehmens in der Lage, ESG-Risiken und -Chancen zu steuern.

Quelle: RAM AI, MSCI ESG-Daten zu den MSCI World Indexwerten per 30.09.2020

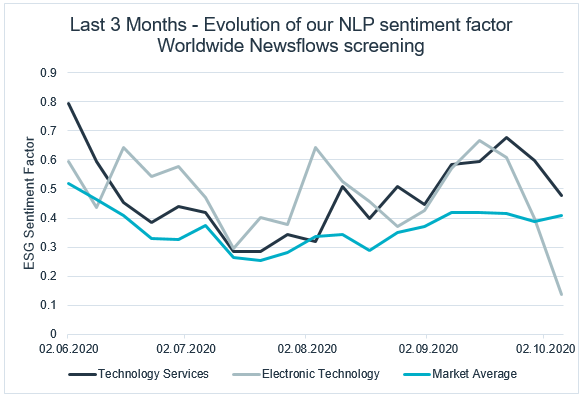

Augmented Data Integration – Nutzung von Nachrichten über Natural Language Processing

Diese Entwicklungen haben sich in den letzten Monaten beschleunigt. Dennoch bleibt die Beobachtung von Veränderungen anhand der ESG-Daten von Unternehmen eine Herausforderung, da Herabstufungen/Hochstufungen nicht so häufig sind wie bei traditionellen Finanzinformationen. Betrachtet man jedoch dynamischere Daten, wie etwa unstrukturierte Daten aus Nachrichten, lässt sich dem beobachteten Paradigmenwechsel eine weitere Dimension hinzuzufügen. Wenn wir Medien und Nachrichten in den letzten drei Monaten analysieren, stellen wir fest, dass ESG-Themen innerhalb des Technologiesektors zunehmend Beachtung finden. Mit Hilfe von Natural Language Processing, d. h. der maschinellen Verarbeitung natürlicher Sprache, können wir Nachrichten quantitativ interpretieren und ihr einen Stimmungsfaktor zuordnen. Im letzten Quartal haben wir eine dramatische Veränderung der ESG-Stimmung im Technologiesektor festgestellt, während die Stimmung am Markt insgesamt recht stabil war.

[Abbildung 2 – Wachsende Sorgen bezüglich der Nachhaltigkeit des IT-Sektors?]

Hinweis: Wir aggregieren den Stimmungsfaktor jedes Unternehmens, dessen Meldungen wir analysiert haben, und aggregieren den Stimmungsfaktor nach Sektoren. Auf einer Skala von -1 bis +1 führt eine Negativstimmung zu potenziellen Kontroversen im Unternehmen. Je näher der Stimmungsfaktor bei 1 liegt, desto positiver sind die Nachrichten.

Quelle: RAM AI, Stand: 20.10.2020

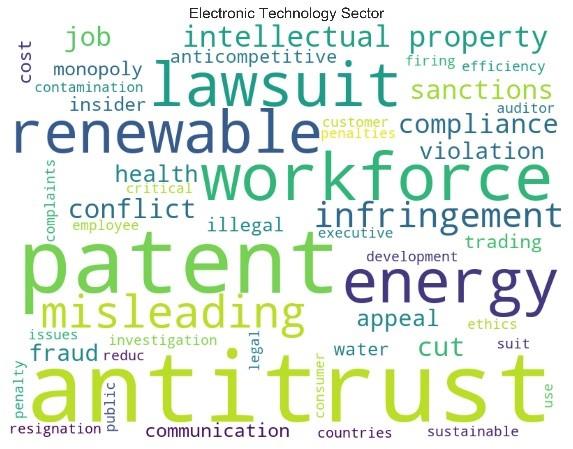

[Abbildung 3 – Word Cloud im Elektrotechnologiesektor mit Blick auf die Meldungen im 3. Quartal 2020]

Blickt man auf die ESG-Kontroversen, scheint der Sektor Elektrotechnologie von den jüngsten Meldungen am stärksten betroffen zu sein. Zahlreiche Technologiefirmen sind von den Nachrichten über Kartellregelungen, Arbeitnehmer und Energiethemen stark betroffen (siehe Abb. 3). Die Titelseiten der Medien konzentrieren sich zwar weitgehend auf einige IT-Schwergewichte, diese Fragen sind jedoch für eine Vielzahl von Unternehmen von Bedeutung. Wir sind der Meinung, dass diese Themen von den Verantwortlichen in der Politik weltweit genau unter die Lupe genommen werden und sich die politische Agenda in den kommenden Monaten auch am Markt widerspiegeln wird.

Hinweis: Wir stellen in dieser Word Cloud zentrale ESG-Themen dar, die durch unser NLP-Tool identifiziert wurden, das Unternehmensnachrichten weltweit analysiert.

Quelle: RAM AI, Stand: 20.10.2020

In den letzten Jahren haben tendenziell große Unternehmen von ESG-Anlagen und Mittelzuflüssen profitiert. Die derzeit dynamischen ESG-Verbesserungen bei Small Caps sprechen für diversifiziertere und aktivere nachhaltige Investments über das gesamt Spektrum der Marktkapitalisierungen hinweg. Nachdem Small Caps mehrere Jahre lang nicht mit Large Caps Schritt gehalten hatten, ist wahrscheinlich der richtige Zeitpunkt für Anleger gekommen, sich die Chancen in diesem Marktsegment näher anzusehen.

Direkter Zugriff pro Fonds auf die neuesten Kommentare des Fondsmanagers:

Legal Disclaimer

Das vorliegende Dokument wurde ausschließlich zu Informationszwecken erstellt. Es stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf der darin erwähnten Anlageprodukte dar und darf nicht als Anlageberatung aufgefasst werden. Es ist nicht zum Vertrieb, zur Veröffentlichung oder Verwendung in einer Rechtsordnung bestimmt, in der ein solcher Vertrieb, eine solche Veröffentlichung oder Verwendung verboten ist, und richtet sich nicht an natürliche oder juristische Personen, an welche ein solches Dokument von Gesetzes wegen nicht weitergegeben werden darf. Insbesondere werden die hierin aufgeführten Produkte nicht zum Verkauf in den Vereinigten Staaten von Amerika oder ihren Territorien oder Besitzungen oder an US-Personen (Bürger oder Einwohner der Vereinigten Staaten von Amerika) angeboten. Die hierin zum Ausdruck gebrachten Meinungen berücksichtigen nicht die individuelle Situation, die Ziele oder die Bedürfnisse jedes Kunden. Die Kunden sollten sich über die in diesem Dokument erwähnten Wertpapiere oder Finanzinstrumente ihre eigene Meinung bilden. Vor jeder Transaktion sollten die Kunden prüfen, ob sie für ihre persönliche Situation geeignet ist, und die mit ihr verbundenen spezifischen Risiken analysieren, insbesondere die finanziellen, rechtlichen und steuerlichen Risiken, und falls nötig professionelle Berater konsultieren. Die in diesem Dokument enthaltenen Informationen und Analysen stützen sich auf Quellen, die als zuverlässig erachtet werden. RAM AI Group kann jedoch nicht garantieren, dass die genannten Informationen und Analysen aktuell, zutreffend oder vollständig sind, und übernimmt keine Haftung für Verluste oder Schäden, die sich aus ihrer Verwendung ergeben können. Alle Informationen und Beurteilungen können sich ohne Vorankündigung ändern. Anlegern wird geraten, ihre Entscheidung über eine Anlage in den Fondsanteilen auf Grundlage der jüngsten Geschäftsberichte und Verkaufsprospekte zu treffen. Diese beinhalten weitere Informationen über die betreffenden Produkte. Der Wert von Anteilen und die darauf entfallenden Erträge können steigen oder fallen und sind in keiner Weise garantiert. Der Preis der in diesem Dokument genannten Finanzprodukte kann schwanken und sowohl plötzlich als auch stark sinken. Es ist sogar möglich, dass Anleger das gesamte angelegte Kapital verlieren. Auf Anfrage erteilt RAM Active Investments Kunden weitere Auskünfte zu den Risiken, die mit bestimmten Anlagen verbunden sind. Veränderungen der Wechselkurse können ebenfalls zur Folge haben, dass der Wert einer Anlage steigt oder sinkt. Die reale oder simulierte Wertentwicklung in der Vergangenheit ist nicht unbedingt ein verlässlicher Anhaltspunkt für die künftige Performance. Der Verkaufsprospekt, die wesentlichen Anlegerinformationen (KIID), die Satzung und die Geschäftsberichte sind gebührenfrei von der Hauptgeschäftsstelle der SICAV, ihrem Vertreter und Vertriebspartner in der Schweiz, der RAM Active Investments S.A., Genf, und dem Vertreter der Fonds in den Ländern, in denen die Fonds zugelassen sind, erhältlich. Dieses Dokument ist vertraulich und richtet sich nur an den beabsichtigten Empfänger; seine Vervielfältigung und Verbreitung sind verboten. Ausgestellt in der Schweiz von RAM Active Investments S.A., die in der Schweiz von der Eidgenössischen Finanzmarktaufsicht (FINMA) zugelassen und reguliert ist. In der Europäischen Union und dem EWR von der zugelassenen und beaufsichtigten Verwaltungsgesellschaft, Mediobanca Management Company SA, 2 Boulevard de la Foire 1528 Luxemburg, Großherzogtum Luxemburg, herausgegeben. Die Quelle der oben genannten Informationen (sofern nicht anders angegeben) ist RAM Active Investments SA und das Bezugsdatum ist das Datum dieses Dokuments, Ende des Vormonats.